INSTRUÇÃO DE SERVIÇO N.º 0005/2002-DFIS

ANEXO ÚNICO

ROTEIRO 07 – TEXTO DE ORIENTAÇÃO E

INSTRUÇÃO

AUDITORIA DA CONTA FORNECEDORES

1.0 - CONCEITO

A Auditoria da Conta Fornecedores consiste na

verificação da exatidão do saldo da

conta, bem como na análise e verificação da regularidade dos lançamentos e dos

documentos contábeis correspondentes.

2.0 – OBJETIVO

A Auditoria da Conta

Fornecedores tem por finalidade principal verificar a existência de saldos

irreais na conta fornecedores, presumivelmente originados de omissão de vendas1,

mais especificamente a ocorrência de passivo fictício2 decorrente de

obrigações já pagas ou cuja exigibilidade não seja comprovada pela empresa, ou

de passivo oculto3, através do confronto do saldo da conta com o

saldo resultante do levantamento da sua real movimentação no exercício

analisado. Como objetivo secundário, visa obter informações indiciárias para a

realização de auditoria diversa referente ao mesmo ou a outros exercícios.

NOTA

1: Presunção Legal – A ocorrência de

passivo fictício constitui suporte fático que autoriza a presunção legal de

omissão de vendas de mercadorias tributadas, conforme a legislação fiscal

(inciso II do parágrafo 1º do artigo 25 do CTE - Lei 11.651/91).

NOTA

2: Passivo Fictício - Artifício que

consiste no registro no passivo de obrigação inexistente ou manutenção de

obrigação já extinta. Decorre, geralmente, do adiamento da baixa de títulos já

quitados antes do encerramento do exercício, em razão de insuficiência de caixa

escritural. Pode decorrer, também, de registro de operações simuladas, como por

exemplo, falsos empréstimos.

NOTA 3: Passivo Oculto - Artifício que consiste na existência de obrigações

existentes e que não se encontram registradas na contabilidade. Decorre, em

geral, da omissão de operações de aquisição de ativos a prazo (mercadorias,

matéria-prima, veículos, maquinários, etc.) ou da existência de operações de

empréstimos contraídos não registrados na contabilidade.

3.0 – APLICAÇÃO

A Auditoria da Conta Fornecedores é aplicável a

qualquer empresa que possua escrita contábil regular, devidamente registrada na

Junta Comercial do Estado e, naturalmente, que promova operações de aquisição

de ativos a prazo, ou apresente em seu balanço patrimonial exigibilidades

contraídas junto a fornecedores.

4.0 – ESTRUTURA

4.1 – FUNDAMENTOS

Na conta fornecedores são registradas a crédito as

obrigações decorrentes da aquisição a prazo de mercadorias para revenda ou

industrialização, bens do ativo imobilizado e demais despesas ou compras de

bens e serviços. A débito dessa conta são lançadas a baixa dessas obrigações

pelos pagamentos dos títulos, descontos obtidos sobre compras, devoluções de

compras e outras situações.

Caso o contribuinte tenha por hábito omitir o

registro das receitas de vendas das mercadorias adquiridas a prazo, é muito

possível que na data do vencimento as disponibilidades (caixa e bancos) não

apresentem saldos suficientes para suportar os registros das baixas de tais

obrigações no momento do efetivo pagamento, permanecendo as mesmas no passivo,

embora já tenham sido quitadas, acarretando o chamado passivo fictício. Nessas circunstâncias, a legislação tributária

entende que os pagamentos foram efetivados com recursos marginais, o conhecido

“caixa dois”, decorrentes de vendas de mercadorias tributadas não

registradas.

Por outro lado, caso o contribuinte deixe de

lançar operações de aquisição a prazo de mercadorias, matéria-prima, bens e

serviços na contabilidade, as obrigações por ventura existentes relativas a

tais operações, constituem o chamado passivo

oculto, cujo reflexo nas contas das disponibilidades, onde pode ocorrer

insuficiência de caixa, deve ser investigado. Caso tais obrigações tenham sido

quitadas, tal fato constituem pagamentos não contabilizados.

Visando averiguar a ocorrência ou não das situações

acima descritas, a Auditoria da Conta Fornecedores apresenta em sua estrutura

espaços próprios para a análise do saldo

do período da conta e análise dos

lançamentos contábeis.

A análise do saldo do período consiste na análise e confrontação do

valor do saldo credor da conta fornecedores constante no balanço patrimonial do

exercício financeiro fiscalizado, com a soma dos valores dos documentos que

representam exigibilidades contraídas junto a terceiros a título dessa conta,

no período fiscalizado ou anteriores e não quitados até a data do balanço do

período sob fiscalização, constatados pelo fisco.

A análise

dos lançamentos consiste na conferência

dos lançamentos efetuados no livro Diário em confronto com as notas

fiscais de compras a prazo de mercadorias, matérias-primas, bens e serviços e

dos lançamentos dos títulos quitados efetuados no livro Diário.

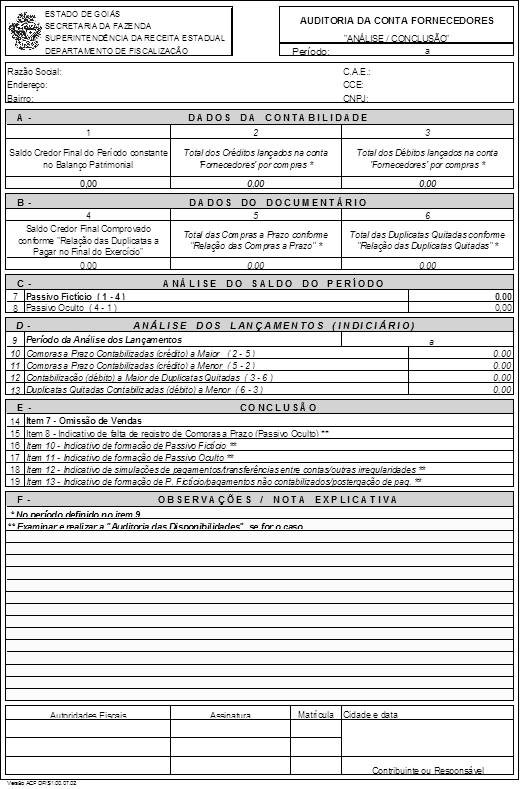

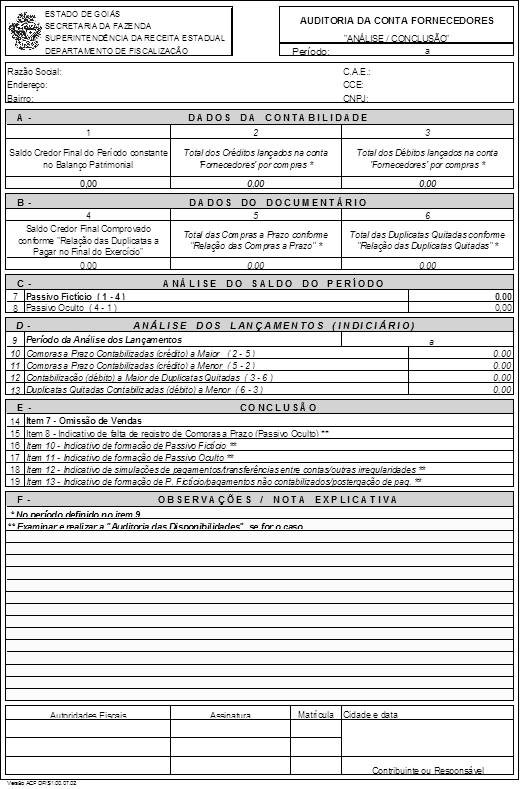

4.2 –

COMPOSIÇÃO

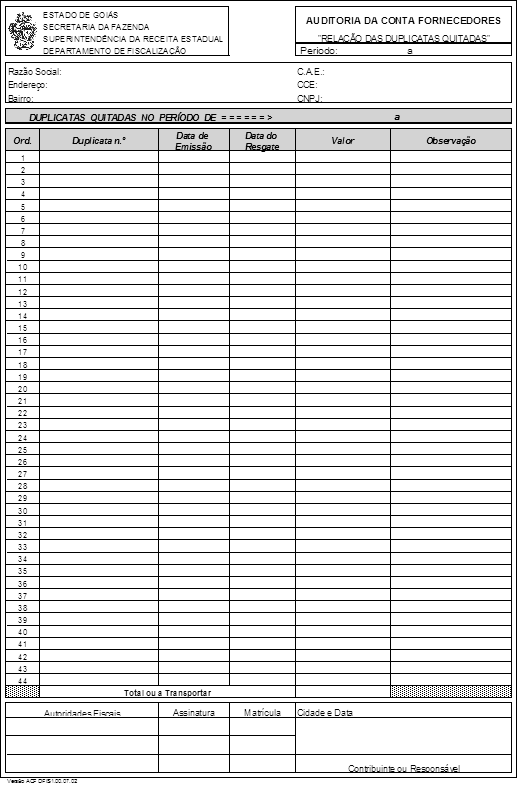

A Auditoria da Conta

Fornecedores apresenta em sua organização um formulário principal, denominado

de “Análise/Conclusão” e um conjunto de três formulários auxiliares, que

exercem a função de detalhamento e de entrada de dados, denominados de “Relação

de Compras a Prazo”, “Relação das Duplicatas Quitadas” e “Relação das

Duplicatas a Pagar”, cujos totais são transportados para os itens

correspondentes do formulário principal, onde são tratados em conformidade com

os critérios preestabelecidos no mesmo.

No formulário principal é onde

se realiza a comparação entre os dados da contabilidade da empresa, constantes

em seu quadro A, e os dados obtidos do documentário, constantes em seu quadro

B, levantados conforme os formulários auxiliares citados acima, bem como a

análise e a interpretação dos resultados encontrados.

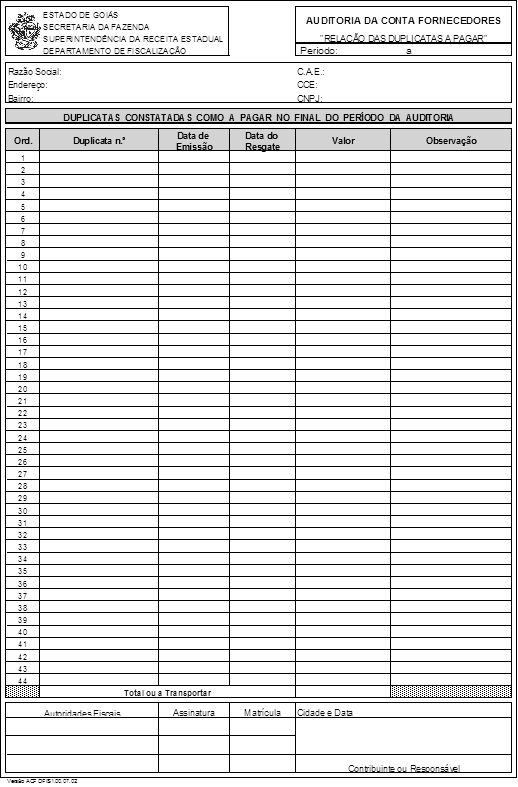

No formulário auxiliar “Relação

das Duplicatas a Pagar” devem ser levantadas todas as duplicatas referentes a

compra de mercadorias, bens e serviços a prazo cuja quitação somente ocorreu em

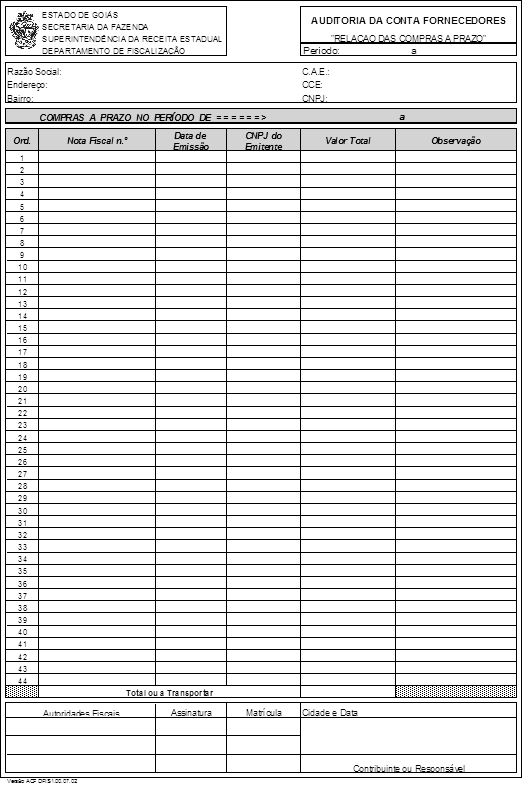

período(s) subseqüente(s) ao do exercício auditado. No formulário auxiliar

“Relação de Compras a Prazo” devem ser levantadas todas as compras de

mercadorias, bens e serviços a prazo ocorridas no mês analisado. Por fim, no

formulário auxiliar “Relação das Duplicatas Quitadas” devem ser lançadas todas

as duplicatas referentes a compras de mercadorias, bens e serviços a prazo

quitadas no mês analisado, independentemente da data da compra do bem.

Processa-se no quadro “C” do

formulário principal a análise do saldo

do período, objetivo maior desta auditoria, onde se realiza a conferência da exatidão do saldo

da conta fornecedores constante no

balanço do exercício fiscalizado, podendo-se constatar uma das seguintes

irregularidades:

- Passivo Fictício

- ocorre na hipótese em que o saldo da conta fornecedores for superior ao saldo

apurado.

- Passivo Oculto

- ocorre na hipótese em que o saldo da conta fornecedores for inferior ao saldo

apurado.

Realiza-se no quadro “D” do

citado formulário a análise dos

lançamentos, onde verifica-se a ocorrência ou não de diferenças entre a

contabilização dos fatos econômicos e o documentário respectivo, destinando-se

a auxiliar na verificação da integridade da conta e ao levantamento de

informações indiciarias para a realização de auditoria diversa.

A interpretação das ocorrências

consta no quadro “E” (conclusão) deste formulário, onde, também, foi previsto

um espaço apropriado (quadro F) para anotação de observações e notas

explicativas sobre fatos relevantes e detalhes esclarecedores da

auditoria.

5.0 – IRREGULARIDADES TÍPICAS

A execução da Auditoria da Conta da Fornecedores

poderá revelar ou indicar, dentre outras, as seguintes situações mais

freqüentes:

5.1– inclusão no saldo final da conta de compras de

mercadorias, bens e serviços à vista,

acarretando saldo do balanço maior que o saldo comprovado (passivo fictício),

provavelmente por falta de saldo de caixa escritural;

5.2 – títulos quitados antes do encerramento do

exercício financeiro, porém não baixados contabilmente, acarretando saldo do

balanço a maior que o saldo comprovado (passivo fictício), provavelmente por

falta de saldo de caixa escritural;

5.3 – redução

do saldo credor da conta através

de lançamentos em

que se debita a conta de

fornecedores e se credita outras contas do Passivo, geralmente contas correntes do titular, sócio ou

diretor, que, assim, se tornam credores da empresa. Nesta hipótese, devem ser

analisadas as contas creditadas, os títulos quitados, as datas dos efetivos

pagamentos, bem como a disponibilidade financeira do supridor do recurso4;

5.4

– redução do saldo da conta

fornecedores mediante a transferência de valores para contas do patrimônio líquido, criando, assim, falsas reservas que podem ser

aproveitadas em posteriores aumentos fictícios do capital social;

5.5 – exclusão do saldo final da conta fornecedores

de títulos ou duplicatas emitidos no exercício financeiro e

que devem ser quitados em exercícios seguintes

(passivo oculto);

5.6 – falta de contabilização ou

intempestividade dos lançamentos das quitações de títulos, caso em que deve ser

aplicada a Auditoria das Disponibilidades;

5.7 – falta de lançamento do

pagamento juros relativos à quitação de duplicatas com atraso, caso em que,

também, deve-se aplicar a Auditoria das Disponibilidades;

5.8 – lançamento a menor ou erro

de soma a menor no Diário causando saldo credor a menor no balanço (passivo

oculto), a ser quitado através de “caixa dois” (pagamentos não contabilizados)

no exercício seguinte;

5.9 – lançamento a maior ou erro

de soma no Diário causando saldo a maior no balanço (passivo fictício),

situação que, a princípio, não implica sonegação de imposto;

NOTA 4 : A simples comprovação da capacidade econômica

ou financeira de terceiros que

figuram como quitadores de títulos da

empresa não é suficiente para legitimar tais operações. Deve-se comprovar, por

meio de transação bancária, a origem do

numerário no dia da efetivação de cada operação. É necessário, portanto, que o

pagamento seja feito através de cheque de emissão da pessoa supridora, que deve

ter depósitos em sua conta de acordo com os rendimentos declarados.

6.0 – PROCEDIMENTOS BÁSICOS DA AUDITORIA

6.1 – DOCUMENTAÇÃO BÁSICA

NECESSÁRIA

6.1.1 – Livro Diário5 (livro

comercial);

6.1.2 – Livro Razão6

(livro comercial);

6.1.3 – Livros de Registros

de Entradas;

6.1.4 – Notas fiscais

de compras a prazo de mercadorias,

matérias primas, bens e serviços;

6.1.5 – Títulos/duplicatas7

quitados no período fiscalizado;

6.1.6 –

Títulos/duplicatas emitidos no período analisado, e anteriores, quitados em

períodos subseqüentes ao do período fiscalizado.

NOTA 5: Se a escrituração do livro Diário se der

com o uso de formulários contínuos, a empresa deverá encaderna-los com folhas

numeradas seqüencialmente e proceder sua autenticação no órgão competente (art.

204, § 4º do RIR/94 – art. 258 do RIR/99 ).

NOTA 6: Por força da lei

federal n.º 8.218/91, alterada pela lei n.º 8.383/91, o contribuinte que apura

o seu imposto de renda com base no lucro real sujeita-se à apresentação do

livro Razão (ou fichas), sob pena de sua escrituração contábil não ser

considerada pelo fisco federal (art. 14 da Lei n.º 8.218/91; art. 62 da Lei

n.º 8.383/91; art. 205 do RIR/94 e art. 259 do RIR/99 ), porém não é exigível a

sua autenticação. A falta de manutenção do livro Razão nas condições

determinadas na legislação, implica em situação passível de arbitramento do lucro,

nos termos do art. 205 § 2º do RIR/94 – art. 259 § 2º do RIR/99.

NOTA 7: Duplicatas - Lei n.º 5.474, de 18 de julho de

1968 – Título de crédito que pode ser extraído da fatura (a emissão da

duplicata é facultativa). A duplicata mercantil é título de crédito que

constitui o instrumento de prova do contrato de compra e venda. É obrigatória

nas vendas mercantis a prazo. A duplicata de prestação de serviços é

título emitido por profissionais ou por empresas, para cobrança de serviços

prestados. A duplicata tem origem em uma só fatura. De uma só fatura podem ser

extraídas diversas duplicatas. Fatura - emissão nas vendas por atacado

entre comerciantes. É a relação das mercadorias vendidas, com a discriminação

de sua qualidade, quantidade, espécie e preço. Documento que comprova a

celebração de um contrato de compra e venda mercantil. No caso de venda a prazo

não inferior a trinta dias, fica obrigatória a extração da fatura, contendo a

discriminação da mercadoria, o número e o valor da nota fiscal. Nota

fiscal-fatura – Convênio SINIEF 70 SN - Pela nota fiscal-fatura, emite-se

uma única relação de mercadorias vendidas, para cada operação realizada, com

efeito de fatura mercantil e, para o Direito Tributário, de nota fiscal.

6.2 – MEDIDAS PRELIMINARES

6.2.1 – Verifique se os livros apresentados foram

autenticados pelas repartições competentes, em especial o livro Diário na Junta

Comercial do Estado, e se encontram revestidos pelas demais formalidades

legais;

6.2.2 – Verifique se os

livros comercias e fiscais apresentam:

6.2.2.1 – emendas ou

rasuras;

6.2.2.2 – quebra de

seqüência numérica das folhas;

6.2.2.3 – substituição de

folhas;

6.2.2.4 – folhas ou espaços

em branco;

6.2.2.5 – erros nas somas e

transportes;

6.2.2.6 – outras

irregularidades.

6.2.3 – Atentando para a

terminologia8 adotada pela empresa em seu plano de contas, examine

os livros contábeis considerando os seguintes tópicos:

6.2.3.1 – transferências de

valores entre contas do Passivo Exigível;

6.2.3.2 – transcrição dos

valores respectivos, do Diário para o Razão;

6.2.3.3 – conferência das

somas do Razão;

6.2.3.4 – conferência da

igualdade, na conta fornecedores, da soma do saldo credor inicial mais os

créditos com a soma dos débitos mais o saldo credor final;

6.2.3.5 – conferência dos

valores do balanço patrimonial com os saldos respectivos do Razão;

6.2.3.6 – idoneidade da

documentação referente à liquidação de obrigações em busca de indícios de

irregularidades;

6.2.3.7 – natureza das contas debitadas e

creditadas em contrapartida com a conta fornecedores, buscando identificar

lançamentos de débito em outra conta, ou de crédito, fora da conta caixa ou

banco (disponibilidades), pelos pagamentos das aquisições de bens e

serviços a prazo.

NOTA 8: A conta

fornecedores, utilizada para o registro de obrigações decorrentes da aquisição

de bens e serviços a prazo, pode constar no balanço sob outras denominações,

tais como “Obrigações a Pagar”, “Contas a pagar”, “Títulos a Pagar”, etc.

6.3 – EXECUÇÃO

6.3.1 – Análise do Saldo do Período9, 10

NOTA 9: Na execução dos

passos seguintes, esteja atento às irregularidades

típicas citadas anteriormente (tópico 5).

NOTA 10: Na ausência de

identificação do formulário neste roteiro, entenda-se que a instrução refere-se

ao formulário principal “Análise/Conclusão”.

6.3.1.1 – Notifique o

contribuinte a comprovar, através de demonstrativo acompanhando da documentação

respectiva, o saldo final da conta fornecedores do exercício a ser auditado11;

NOTA 11: É boa medida certificar-se

da existência ou não de auditoria da conta fornecedores relativa a períodos

anteriores. Em caso positivo, verifique no Diário se existe algum tipo de

ajuste no saldo da conta em decorrência de autuação. Inexistindo ajuste nesse

sentido, deve-se abater do passivo fictício eventualmente encontrado na

presente auditoria, o valor do passivo fictício encontrado na auditoria

anterior.

6.3.1.2 – Confira as

informações prestadas no demonstrativo apresentado pela empresa com os dados

constantes dos títulos e da contabilidade, assim como as somas e os transportes

no mesmo;

6.3.1.3 – Caso o contribuinte não apresente o

demonstrativo citado no tópico anterior, ordene cronologicamente, por data de

quitação, os títulos/duplicatas emitidos por fornecedores no período analisado

ou anteriores, cuja quitação só ocorreu em períodos subseqüentes ao do

encerramento do balanço patrimonial;

6.3.1.4 – Dos títulos

ordenados, exclua aqueles que, embora emitidos até o último dia do exercício

fiscalizado, correspondam a compras que só foram lançadas na contabilidade no

exercício subseqüente, mencionando o fato no verso do título, além de anotar a

data e a folha do livro Diário onde se deu o lançamento respectivo, bem como a

data da entrada da mercadoria12;

NOTA 12: - Mercadorias em Trânsito - Os registros

das compras de mercadorias, matérias-primas ou bens para o ativo imobilizado e

das obrigações respectivas devem ser feitos em função da transmissão do

direito de propriedade, a qual ocorre em dois momentos:

- A primeira e mais

freqüente das situações, acontece na data do recebimento da mercadoria, onde o

documento de compra (nota fiscal-fatura) coincide com a data do recebimento das

mercadorias.

- O segundo momento ocorre na data do embarque da

mercadoria, onde a mercadoria ainda não foi recebida pela empresa compradora,

mas esta já detém o pleno direito sobre elas. Nesta hipótese, o lançamento contábil deverá ser a débito da conta

“mercadorias em trânsito” e a crédito da conta “fornecedores”. No

recebimento da mercadoria faz-se a transferência para a conta de “estoques”.

6.3.1.5 – Examine os títulos/duplicatas

apresentados pela empresa objetivando detectar:

6.3.1.5.1 –

títulos/duplicatas com quitação anterior à data do balanço;

6.3.1.5.2 –

títulos/duplicatas onde o devedor não seja a empresa sob fiscalização;

6.3.1.5.3 – títulos/duplicatas com data de quitação

após o vencimento, sem pagamento de multas ou juros;

6.3.1.5.4 –

títulos/duplicatas com rasuras na quitação ou outras adulterações;

6.3.1.5.5 – títulos/duplicatas de diferentes

credores com assinaturas semelhantes, ou assinaturas desiguais para títulos de

um mesmo credor;

6.3.1.5.6 –

títulos/duplicatas de diferentes

credores com carimbos ou grafias semelhantes;

6.3.1.5.7 – títulos/duplicatas

emitidos no período fiscalizado ou anteriores, com data de vencimento até ou

posterior à data do balanço e que ainda não tenham sido quitados até a data da

fiscalização.

6.3.1.6 – Com referência ao item 6.3.1.5.4, não

constando no título a data da quitação, ou estando esta rasurada ou adulterada,

considere como data de quitação a data correspondente ao vencimento do título;

6.3.1.7 – Circularizar junto a fornecedores, sempre que se deparar com

títulos vencidos há muito tempo e não quitados, indícios de rasuras, adulterações

ou com as situações referenciadas nos itens 6.3.1.5.3, 6.3.1.5.5 e 6.3.1.5.6

(títulos quitados com atraso sem pagamento de encargos, dúvidas quanto a

assinaturas, carimbos ou grafias)13, notificando-os a declarar, por

escrito, os valores a receber da empresa sob fiscalização, na data do balanço,

apontando as correspondentes notas fiscais, faturas, duplicatas e respectivas

datas de quitação;

NOTA 13: Havendo documentos sem data de quitação,

com rasuras, adulterações ou outras irregularidades, proceda, através de termo próprio, à apreensão dos mesmos, para fins de

averiguações (diligências, perícias, etc.) e/ou para anexação ao processo, no

caso de autuação.

6.3.1.8 – Diligenciar

junto aos fornecedores, caso persistam divergências ou dúvidas quanto às

informações por eles prestadas, no intuito de examinar a documentação e

respectivos lançamentos nos livros fiscais e contábeis referentes a tais

operações;

6.3.1.9 – Com referência ao item 6.3.1.5.7, se

ocorreu o vencimento do título, notifique o contribuinte a apresentar o

comprovante da não quitação (declaração do fornecedor confirmando o atraso do

pagamento ou a dilatação do prazo de pagamento – certidão de cartório de

protesto de títulos ou de cobrança judicial). Somente devem ser considerados no

demonstrativo do saldo credor os títulos comprovadamente pendentes de quitação

na data do balanço;

6.3.1.10 – Duplicatas a

Pagar no Final do Exercício – Caso o contribuinte não tenha apresentado o

demonstrativo citado no tópico 6.3.1.1, lance e totalize no formulário “Relação

das Duplicatas a Pagar” os títulos formadores do saldo credor, selecionados e

ordenados cronologicamente por data de quitação conforme os tópicos anteriores;

6.3.1.11 – Ordenados

cronologicamente por data de quitação, confira os lançamentos respectivos das

quitações dos títulos a que se refere o tópico anterior no livro Diário nos

quatro primeiros meses do exercício seguinte ao fiscalizado, anotando no verso

do documento o número da página do livro e a data do lançamento;

6.3.1.12 – Saldo Credor

Final do Período – Localize no livro Diário o balanço patrimonial do

encerramento do exercício sob fiscalização, identificando a conta fornecedores

(que pode apresentar outra intitulação conforme a nota 8). Em seguida, lance o

valor do saldo credor dessa conta no item 1 do formulário “Análise/Conclusão”;

6.3.1.13 – Saldo Credor

Final Comprovado – Lance no item 4 do formulário “Análise/Conclusão”, o valor

comprovado do saldo credor da conta fornecedores conforme demonstrativo

apresentado pelo contribuinte ou conforme apuração através do formulário

“Relação das Duplicatas a Pagar no Final do Exercício”;

6.3.1.14 – Passivo Fictício

– Confronte os valores lançados nos itens 1 e 4 do formulário

“Análise/Conclusão”, lançando em seu item 7 a diferença eventualmente existente

entre eles, encontrando , assim, o valor do passivo fictício (vide o tópico

6.3.3.1.1 – “Conclusão”);

6.3.1.15 – Passivo Oculto –

Confronte os valores lançados nos itens 4 e 1 do formulário

“Análise/Conclusão”, lançando em seu item 8 a diferença eventualmente existente

entre eles, encontrando, assim, o valor do passivo oculto (vide o tópico

6.3.3.1.2 – “Conclusão”);

6.3.2 – Análise dos Lançamentos14, 15

NOTA 14: Na execução dos

passos seguintes, esteja atento às irregularidades

típicas citadas anteriormente (tópico 5).

NOTA 15: Na ausência de

identificação do formulário neste roteiro, entenda-se que a instrução refere-se

ao formulário principal “Análise/Conclusão”.

6.3.2.1

– Período da Análise dos Lançamentos – Na ausência de indícios de

irregularidades, escolha, a título de teste16, um dos meses do

período sob fiscalização para terem seus lançamentos relativos à conta

fornecedores analisados, lançando no item 9 o período correspondente.

Opcionalmente, defina dois ou mais meses, desde que contíguos, ou mesmo todo o

período da auditoria. Decidindo por analisar meses não adjacentes; ou pela

análise individual de mais de um mês, utilize conjuntos de formulários

adicionais, anotando tal providência no campo “Observações/Nota Explicativa”;

NOTA 16: Constatada alguma

irregularidade significativa, estenda o teste a mais meses, ou a todos do período, usando, para isto, conjuntos de formulários adicionais.

6.3.2.2 – Confira, à vista dos documentos

apresentados, os lançamentos das compras a prazo nos livros Diário e Razão;

6.3.2.3 – Confira as datas de quitação constantes

nos respectivos documentos com as datas das baixas na escrita contábil;

6.3.2.4 – Confira se as notas fiscais que

originaram as duplicatas encontram-se devidamente registradas no livro de

Registro de Entradas (vide o tópico 6.3.3.1.2 – “Conclusão”);

6.3.2.5 – Total dos Créditos17

– Apure, no livro Diário, o total lançado a crédito18 da conta

fornecedores, no período definido no item 9, proveniente exclusivamente

de compras a prazo de mercadorias, matérias-primas, bens e serviços, lançando o

resultado apurado no item 2 do formulário “Análise/Conclusão”;

NOTA 17: Havendo lançamento

de crédito na conta fornecedores não correspondente a compra de bens e serviços

a prazo (situação atípica) é preciso verificar sua origem cuidadosamente.

NOTA 18: Pode parecer

redundância, mas a inclusão dos termos “por compras” na intitulação do item 2

do formulário “Análise/Conclusão” visa deixar claro que, no valor a ser

transposto para este item, não devem ser considerados outros eventuais créditos

na conta (estorno, p. exemplo), já que o objetivo é comparar os créditos

efetuados por compras a prazo com o valor das compras a prazo efetivas.

6.3.2.6 – Compras a Prazo –

Relacione nas colunas apropriadas do formulário “Relação das Compras a Prazo”,

todas as notas fiscais relativas às compras de mercadorias, matérias-primas,

bens e serviços a prazo ocorridas no período definido no item 9, pelo

respectivo valor contábil, de acordo com datas, carimbos constantes nos

documentos e registros efetuados no livro de Registro de Entradas19, 20.

Após, transporte o valor total encontrado para o item 5 do formulário

“Análise/Conclusão”;

NOTA 19: Devem ser

relacionadas não apenas as mercadorias cujo ingresso efetivo no estabelecimento

da empresa tenha ocorrido dentro do período analisado (situação mais

freqüente), mas, também, nos casos em

que a empresa, não tendo ainda recebido as mercadorias (mercadorias em trânsito), tenha adquirido plena propriedade sobre

as mesmas e procedido de acordo com a

melhor técnica contábil (crédito na conta “fornecedores” e débito na conta

“mercadorias em trânsito”). Vide nota 12 – Mercadorias em Trânsito.

NOTA 20: Não existe a

obrigatoriedade do registro nos livros fiscais de certas compras ou despesas,

cujos títulos correspondentes devem ter seus registros originais comprovados

nos livros contábeis.

6.3.2.7 – Total dos Débitos21

– Apure, no livro Diário, o total lançado no período definido no item 9

a débito22 da conta fornecedores, proveniente exclusivamente de

pagamentos de títulos relativos a fornecedores, lançando-o no item 3 do

formulário “Análise/Conclusão”;

NOTA 21: Embora pareça

redundância, a inclusão dos termos “por compras” na intitulação do item 3 do

formulário “Análise/Conclusão” visa deixar claro que, no valor a ser transposto

para este item, não devem ser considerados outros eventuais débitos na conta

(estorno, p. exemplo), já que o objetivo é comparar os débitos efetuados por

pagamentos de compras a prazo com o valor das duplicatas efetivamente quitadas

no período.

NOTA 22: Caso haja

lançamento de débito na conta fornecedores não correspondente a baixa de título

relativo a compra de bens e serviços a prazo (situação atípica) é preciso

verificar sua origem cuidadosamente.

6.3.2.8 – Duplicatas

Quitadas – Relacione nas colunas apropriadas do formulário “Relação das

Duplicatas Quitadas” todas as duplicatas efetivamente quitadas no decorrer do no

período definido no item 9, considerando como data de quitação a data do

vencimento do título, sempre que nele não constar a data da quitação ou esta

estiver rasurada ou adulterada. Após totalizar o valor das quitações,

transporte o valor encontrado para o item 6 do formulário “Análise/Conclusão”;

6.3.2.9 – Compras a Prazo

Contabilizadas (crédito) a Maior – Apure no formulário “Análise/Conclusão” a

eventual diferença existente entre o total dos créditos lançados na conta

fornecedores por compras, conforme o item 2, e o total das compras a prazo,

conforme o item 5, lançando o resultado

obtido no item 10 (vide o tópico 6.3.3.2.1 – “Conclusão”);

6.3.2.10 – Compras a Prazo

Contabilizadas (crédito) a Menor – Apure no formulário “Análise/Conclusão” a

eventual diferença encontrada entre o total das compras a prazo, conforme o item

5, e o total dos créditos lançados na conta fornecedores por compras, conforme

o item 2, anotando o resultado obtido no item 11 (vide o tópico 6.3.3.2.2 –

“Conclusão”);

6.3.2.11 – Contabilização (débito) a Maior de

Duplicatas Quitadas – Apure no formulário “Análise/Conclusão” a eventual

diferença encontrada entre o total dos débitos lançados na conta fornecedores

por pagamentos de títulos, conforme o item 3, e o total das duplicatas

quitadas, conforme item o 6, anotando o resultado obtido no item 12 (vide o

tópico 6.3.3.2.3 – “Conclusão”);

6.3.2.12 – Duplicatas Quitadas Contabilizadas

(débito) a Menor – Apure no formulário “Análise/Conclusão” a eventual diferença

encontrada entre o total das duplicatas quitadas, conforme o item 6, e o total

dos débitos lançados na conta fornecedores por pagamentos de títulos, conforme

o item 3, anotando o resultado obtido no item 13 (vide o tópico 6.3.3.2.4 –

“Conclusão”);

6.3.3 – Conclusão

6.3.3.1 – Análise do

Saldo do Período

6.3.3.1.1 – Item 7 – Omissão

de Vendas – O valor do passivo fictício

apurado conforme o item 7, é, conforme o item 14, considerado pela legislação

como omissão do registro de vendas de

mercadorias tributadas, caso em que deve ser lavrado o competente auto de infração reclamando-se o

imposto correspondente;

6.3.3.1.2 – Item 8 – Indicativo de falta de registro de

Compras a Prazo (Passivo Oculto) – O valor do passivo oculto apurado conforme item 8, é, conforme o item 15, indicativo

do não registro de compras a prazo, mas que têm seus pagamentos

contabilizados ou confirmados. Neste caso, investigue a origem do passivo

oculto e verifique se no exercício seguinte as respectivas duplicatas foram

lançadas a crédito do caixa ou bancos, ou se foram mantidas à margem da

contabilidade, realizando, se for o caso, a Auditoria das Disponibilidades. Se

confirmado o não registro de compras e identificadas as respectivas notas

fiscais, aplique a correspondente multa

formal pelo não registro das mesmas;

6.3.3.2 – Análise

dos Lançamentos

6.3.3.2.1 – Item 10 – Indicativo

de formação de Passivo Fictício – A princípio a diferença apurada no item 10

(compras a prazo contabilizadas a maior) indica, conforme exposto no item 16, a

formação de passivo fictício, quase sempre por falta de caixa oficial,

podendo decorrer, mais provavelmente, das hipóteses seguintes23:

- lançamento de compras à

vista, como se fossem a prazo;

- simplesmente, pelo

lançamento na conta fornecedores de compras a prazo em valor superior ao

comprovado24.

NOTA 23 : A

diferença apurada no item 10 deve se refletir, concomitantemente, no item 7,

onde é considerada como presunção legal de omissão de vendas, desde que

inexistam outras irregularidades simultâneas que possam compensar o saldo final

da conta e o contribuinte não tenha recorrido a subterfúgios para ajustá-lo. Em

hipótese contrária, ou seja, não confirmada no item 7 a diferença apurada no

item 10, suas causas e efeitos devem ser analisados minuciosamente,

realizando-se, se for o caso, a

“Auditoria das Disponibilidades”.

NOTA 24: O lançamento na

conta fornecedores de compras a prazo em valor superior ao comprovado dá margem

a fraudes envolvendo as disponibilidades da empresa. Constitui oportunidade

para subterfúgios, como o suprimento do caixa, direta ou indiretamente (débito

em conta do ativo), como contrapartida do lançamento a maior na conta

fornecedores (crédito em conta do passivo).

6.3.3.2.2 – Item 11 –

Indicativo de formação de Passivo Oculto25 – A princípio a diferença

apurada no item 11 (compras a prazo contabilizadas a menor) indica, conforme

exposto no item 17 do formulário, a formação de passivo oculto como

decorrência, mais provavelmente, da não contabilização de compras a prazo (ou

contabilização por valores inferiores aos dos documentos fiscais),

posteriormente quitadas, possivelmente com numerário marginal (caixa dois).

Pode, também, significar o não registro dos documentos fiscais no livro de

Registro de Entradas26. Neste caso, se confirmado o não registro de

compras e identificadas as respectivas notas fiscais, aplique a correspondente multa formal pelo não registro das

mesmas;

NOTA 25: A diferença apurada neste item pode se refletir,

concomitantemente, no item 8, desde que inexistam outras irregularidades

simultâneas que possam compensar o saldo final da conta e o contribuinte não

tenha recorrido a subterfúgios para ajustá-lo. Em qualquer hipótese, eventuais

diferenças apuradas no item 11 devem ter suas causas e efeitos analisados

minuciosamente no exercício sob fiscalização e subseqüentes, realizando-se, se

esta medida se justificar, a “Auditoria das Disponibilidades”.

NOTA 26: Isto pode

acontecer, por exemplo, na hipótese em que as compras a prazo registradas nos

livros fiscais estejam registradas corretamente na contabilidade, mas o valor

das compras a prazo levantado pelo fisco seja maior que o valor de ambos os

registros.

6.3.3.2.3 – Item 12 –

Indicativo de simulações de pagamentos/transferências entre contas/outras

irregularidades – Em princípio a diferença apurada no item 12 (contabilização a

maior de duplicatas quitadas) não significa sonegação direta do ICMS; mas,

conforme o item 18, é indicativa de irregularidades que podem resultar em falta

de pagamento do imposto. Portanto, suas causas e seus efeitos devem ser

investigados. Assim, ocorrendo tal diferença, verifique se decorrem de:

- lançamentos postergados de

títulos quitados em meses ou períodos anteriores27;

-

simulações de pagamentos28;

-

transferências entre contas29;

-

falta de apresentação de duplicatas quitadas;

-

erro simplesmente.

NOTA 27: Neste caso, considerando

que a infração ocorreu por ocasião da postergação do pagamento efetuado,

analise a situação e realize, se esta medida se revelar como melhor

alternativa, a “Auditoria das Disponibilidades” relativa ao período sob

fiscalização e/ou anteriores.

NOTA 28: Esta fraude pode

ser vislumbrada na hipótese em que o contribuinte, tendo originalmente deixado

de contabilizar pagamentos de títulos referentes a fornecedores (formação de

passivo fictício), credita conta diversa da conta caixa ou bancos em

contrapartida ao débito indevido, no intuito de acertar o saldo da conta.

NOTA 29: Semelhantemente ao

caso a que se refere a nota anterior (28),

tendo ocorrido a formação de saldo credor fictício (passivo fictício),

pode suceder que o contribuinte o transfira para contas do patrimônio

líquido, principalmente no encerramento do exercício financeiro. Assim,

além de acertar o saldo da conta fornecedores, são criadas reservas que poderão ser usadas para futuro aumento do

capital social. Nesta hipótese, a infração não ocorre na data do aumento do

capital, mas no momento da formação do passivo fictício.

6.3.3.2.4 – Item 13 –

Indicativo de formação de Passivo Fictício/pagamentos não

contabilizados/postergação de pagamentos – A diferença apurada no item 13

(duplicatas quitadas contabilizadas a menor) é, conforme o item 19, indicativo

de formação de passivo fictício30, tendo como causas mais

prováveis, possivelmente motivadas por insuficiência de caixa oficial:

- pagamentos a fornecedores não contabilizados ou

contabilizados a menor que o valor dos documentos;

- postergação do lançamento de pagamentos a

fornecedores.

NOTA 30 : Logicamente, a

existência de títulos quitados relativos a fornecedores cujos pagamentos não

tenham sido contabilizados acarretam passivo fictício, pois o saldo da conta

resulta a maior que o saldo real, desde que inexistam outras irregularidades

simultâneas que possam compensar o saldo final da conta e o contribuinte não

tenha recorrido a subterfúgios para ajustá-lo. Nesta hipótese, a auditoria, deverá

apurar, concomitantemente, diferenças nos itens 13 e 7, sendo considerada neste

último, como presunção legal de omissão de vendas. Em hipótese contrária, ou

seja, não confirmada no item 7 a diferença apurada no item 13, suas causas e

efeitos devem ser analisados minuciosamente, realizando-se, se for o caso, a “Auditoria das Disponibilidades”.

NOTA 31: Com referência aos

itens da conclusão, a apenas um (14 ref. ao 7) corresponde presunção legal

específica. Os demais são indicativos de irregularidades que podem apontar

sonegação efetivada ou potencial (preparação para sonegação posterior),

hipótese em que deve-se analisar a documentação e realizar, se for o caso, a

“Auditoria das Disponibilidades”.

6.3.4 – Observações/Nota Explicativa - Mencione neste campo,

usando linguagem clara, objetiva e com o emprego da lógica, os fatos relevantes

da auditoria, observações e esclarecimentos necessários.

xxxxxxxxxxxxxxxxxxxxxxxxxxxxxx

INSTRUÇÃO DE SERVIÇO N.º 0005/2002-DFIS - ANEXO ÚNICO - ROTEIRO 07 - FORMULÁRIO

PRINCIPAL “ANÁLISE/CONCLUSÃO”