INSTRUÇÃO

DE SERVIÇO N.º 0004/2002-DFIS

ANEXO

ÚNICO

ROTEIRO 22 – TEXTO DE ORIENTAÇÃO E

INSTRUÇÃO

DEPARTAMENTO DE

FISCALIZAÇÃO

AUDITORIA

DO ESTORNO RELATIVO AO PREJUÍZO NA CONTA MERCADORIAS

1.0 -

CONCEITO

A Auditoria do Estorno Relativo ao Prejuízo na

Conta Mercadorias1 consiste na apuração do resultado bruto da conta

mercadorias tributadas, bem como na determinação do valor do conseqüente

estorno do crédito do ICMS previsto pela legislação tributária na eventualidade

da ocorrência de prejuízo na citada conta.

NOTA 1: Base

Legal – A essência do ICMS é a não-cumulatividade, conforme o artigo 155, §

2º, inciso I da Constituição Federal, que determina que o ICMS seja compensado

pelo que for devido, em cada operação relativa à circulação de mercadoria ou em

cada prestação de serviço, com o montante cobrado nas operações ou prestações

anteriores, pela mesma ou outra unidade da federação ou pelo Distrito Federal.

Harmônica com o citado preceito legal, a legislação tributária goiana – art. 61

inciso IV do CTE, Lei 11.651/91 e artigo 58, inciso IV do RCTE, Decreto

4.852/97, estabelece o estorno obrigatório do crédito apropriado na proporção

do prejuízo eventualmente ocorrido na conta mercadorias.

2.0 -

OBJETIVO

Esta auditoria objetiva verificar se o

contribuinte estornou o crédito do ICMS no montante correto em decorrência de

eventual prejuízo verificado na conta mercadorias tributadas e, em caso

negativo, estornar o crédito necessário para a obtenção do valor estipulado

pela legislação.

3.0 -

APLICAÇÃO

A Auditoria do Estorno Relativo ao Prejuízo na

Conta Mercadorias é aplicável a qualquer empresa, tanto comercial quanto

industrial, possuidoras ou não de escrita contábil, desde que ambas estejam

regulares2, devendo, naturalmente, no caso de empresas com filiais,

serem seus estabelecimentos auditados independentemente uns dos outros.

NOTA 2: Na hipótese da constatação de escrita

fiscal e/ou contábil irregular, deverá ser aplicada a Auditoria do Valor

Adicionado (precedida da desclassificação de uma ou ambas as escritas) e/ou

outras auditorias, conforme o caso.

4.0 –

ESTRUTURA

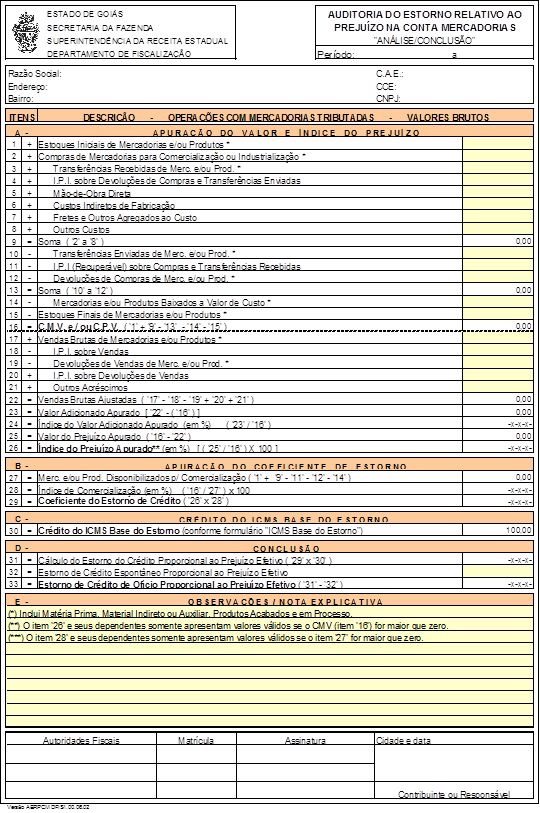

A Auditoria do Estorno Relativo ao Prejuízo na

Conta Mercadorias apresenta em sua composição um formulário principal e um

formulário auxiliar, denominados, respectivamente, de “Análise/Conclusão” e

“ICMS Base do Estorno”.

O formulário principal é o instrumento por meio

do qual se realiza a verificação da ocorrência ou não de prejuízo na conta

mercadorias, pela apuração do “valor do prejuízo apurado” e o correspondente

“índice do prejuízo apurado” (quadro A). Como passo seguinte apura-se, em seu

quadro B, o “índice de comercialização”, de cuja multiplicação pelo “índice do

prejuízo apurado”, anteriormente obtido, resulta o “coeficiente do estorno de

crédito”. Este, por sua vez, multiplicado pelo valor do “crédito do ICMS base

do Estorno”, o qual é calculado no formulário auxiliar “ICMS Base do Estorno”,

produz o valor do “estorno do crédito proporcional ao prejuízo efetivo”,

conforme quadro D do referido formulário, que conta, em seu quadro E, de um

espaço apropriado para anotação de observações e notas explicativas sobre fatos

relevantes e detalhes esclarecedores da auditoria.

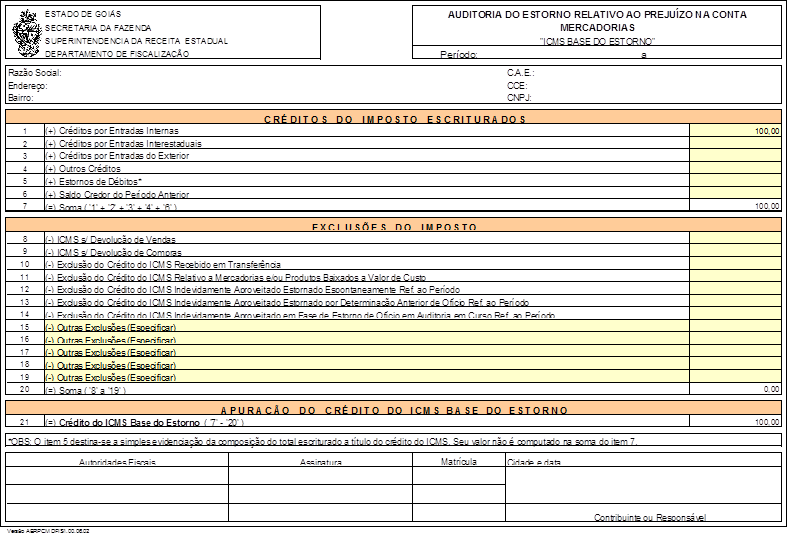

A função

do formulário auxiliar “ICMS Base do Estorno” é

permitir e demonstrar a apuração

do valor do “crédito do ICMS base do estorno”, o qual deve ser transportado

para o item 30 do formulário principal. Na sua parte inicial devem ser

informados os valores dos créditos do ICMS escriturados, seguidos de um quadro

para exclusões dos valores creditados relativamente ao ICMS sobre devolução de

vendas e sobre devolução de compras, crédito do ICMS recebido em transferência,

mercadorias baixadas a valor de custo (por perecimento, furto ou roubo, etc.),

ICMS indevidamente aproveitado estornado espontaneamente e/ou por determinação

de ofício referente ao período fiscalizado. Conta, ainda, com vários itens

reservados para outras exclusões de créditos a serem especificados pela

fiscalização, de modo a contemplar eventuais situações não previstas na

estrutura do formulário.

Visando implementar um caráter de efetividade ao

prejuízo ocorrido, evitando o estorno do crédito do ICMS relativo às

mercadorias não comercializadas, foi criado na estrutura do formulário

principal, o citado “índice de comercialização”, o qual constitui um fator de

ajuste do “coeficiente do estorno de crédito”. Decorre do valor das

“mercadorias e/ou produtos disponibilizados para comercialização”, que

representa o valor das mercadorias tributadas que o estabelecimento

efetivamente poderia ter comercializado, apurado, essencialmente, pela soma dos

estoques iniciais, compras e transferências recebidas, subtraídas das

devoluções de compras e mercadorias baixadas a valor de custo e ajustes

respectivos.

Por definição, o “índice de comercialização” é a

relação percentual entre o valor das mercadorias comercializadas pelo

estabelecimento, ou seja, entre o custo das mercadorias vendidas (CMV) e o

valor das “mercadorias disponibilizadas para comercialização”. O que eqüivale

dizer que o “índice de comercialização” expressa, em termos percentuais, a

relação entre o valor representado pelo montante das mercadorias

disponibilizadas para comercialização deduzidas do valor das mercadorias não

comercializadas pelo estabelecimento no período sob fiscalização (estoque final

e transferências enviadas) e o montante das mercadorias disponibilizadas para

comercialização. Assim, o “índice de comercialização” representa a parcela das

mercadorias disponibilizadas para comercialização que foi efetivamente

comercializada.

Em síntese, a Auditoria do Estorno Relativo ao

Prejuízo na Conta Mercadorias constitui-se de três etapas básicas: Na primeira

apura-se, inicialmente, o valor do prejuízo apurado e o índice do prejuízo

apurado; seguidos do cálculo do índice de comercialização, cuja função é evitar

o estorno do crédito do ICMS relativo às mercadorias não comercializadas e do

cálculo do coeficiente do estorno de crédito. Na segunda etapa são realizados

os ajustes necessários a fim de apurar-se corretamente o valor base para o

estorno do crédito do ICMS. Por fim, na terceira etapa, apura-se o valor do

estorno de crédito em função do prejuízo ocorrido na conta mercadorias através

da multiplicação do coeficiente do estorno de crédito pelo valor do crédito do

ICMS base do estorno.

5.0 –

PROCEDIMENTOS BÁSICOS DA AUDITORIA

5.1 – DOCUMENTAÇÃO BÁSICA NECESSÁRIA

5.1.1 – Livro Registro de Apuração do ICMS;

5.1.2 – Livros Registro de Entradas;

5.1.3 – Livros Registro de Saídas;

5.1.4 – Livro Registro de Inventário;

5.1.5 – Livro Registro de Apuração do IPI

(estabelecimento industrial ou equiparado);

5.1.6 – Livro Registro de Apuração do ICMS;

5.1.7 – Notas fiscais e conhecimento de

transporte rodoviário de cargas relativos a compras de mercadorias e matérias

primas;

5.1.8 – Notas fiscais emitidas;

5.1.9 – Documentos relativos aos salários,

ordenados e encargos do pessoal da produção direto e indireto;

5.1.10 – Documentos relativos a outros custos

diretos e indiretos de produção, tais como aluguéis, energia elétrica e água do

departamento produtivo, etc.

5.2 – MEDIDAS PRELIMINARES

5.2.1 – Antes de iniciar a Auditoria do Estorno

Relativo ao Prejuízo na Conta Mercadorias3 realize a Auditoria da

Conta Corrente do ICMS, onde devem ser procedidas as verificações de praxe

quanto aos livros e documentos fiscais, tais como idoneidade, formalidades

legais, rasuras, somas e transportes.

NOTA 3: Esta auditoria deve ser obrigatoriamente

precedida da Auditoria da Conta Corrente do ICMS de modo a levantar os

elementos necessários para determinar, com segurança, o valor do crédito do

ICMS base do estorno proporcional ao prejuízo e para sua conclusão final.

5.2.2 – Verifique a idoneidade da documentação

referente à mão de obra e outros custos diretos e indiretos de produção;

5.2.3 – Analise os livros e documentos fiscais

do estabelecimento no sentido de identificar precisamente os valores brutos das

mercadorias, matérias-primas e produtos a serem tomados nesta auditoria4.

NOTA 4: Há uma

certa confusão quanto ao entendimento acerca da determinação dos valores a

serem considerados em levantamento fiscais que envolvam o movimento

econômico-financeiro das empresas. Algumas pessoas defendem, simplesmente, a

utilização do valor contábil; outros entendem que deve ser usado o valor da

base de cálculo. Dependendo do referencial e se a empresa, por exemplo, opera

ou não com mercadorias com base de cálculo reduzida e/ou com mercadorias

isentas, as duas correntes podem, conforme o caso, chegar aos valores corretos,

embora de forma atécnica, pois tais instruções não

seriam uniformes, dependeriam de cada caso. Se o referencial é o livro Registro

e Apuração do ICMS, onde geralmente, por uma questão de costume e de

praticidade, são captadas as informações para os levantamentos fiscais, ocorre

o problema da concentração de operações com débito e sem débito do imposto e

outras situações em uma mesma linha (mesmo código fiscal de operações - CFOP).

Assim, ao buscar os dados no livro de registro

de Apuração do ICMS, se sob um mesmo CFOP houver vendas de mercadorias

tributadas e isentas, teremos que considerar o valor da base de cálculo para

apurar o valor adicionado das mercadorias tributadas e não o valor contábil* .

Porém, se a empresa opera com mercadorias com a base de cálculo reduzida, já

não poderemos utilizar o valor da base de cálculo, pois a parcela reduzida deve

ser lançada na coluna isentas e não tributadas. Portanto, neste exemplo, o

valor da base de cálculo não reflete o valor da operação tributada. Poderá,

nesta hipótese, ser utilizado o valor contábil se não houver operações isentas

concomitantemente. Conclui-se, pelo visto, que afirmar que deve-se considerar o

valor contábil ou valor da base de cálculo quando a referência é o livro de

registro de Apuração do ICMS conduz fatalmente a resultados errados em certos

casos.

Além do mais, o valor contábil não é

necessariamente a soma das colunas base de cálculo, isentas e não tributadas e

outras. Inexiste tal correlação como algumas pessoas imaginam. O valor contábil

pode, inclusive, ser menor que o valor da base de cálculo do ICMS, conforme se

infere do §1º do art. 310 do RCTE, o que pode ocorrer nos casos em que o valor

que serviu de base à tributação seja maior que o valor da operação. Também, com

exceção da coluna valor contábil, todas as demais colunas do livro de registro

e Apuração do ICMS referem somente a valores fiscais do ICMS. Assim, o valor do

IPI, nos casos de operações sujeitas a ambos os impostos, é lançado apenas na

coluna valor contábil englobadamente com os outros

componentes dos valores das operações. Portanto, neste caso, o valor da base de

cálculo não reflete o valor da operação tributada mesmo que não haja,

concomitante, operação com mercadorias com a base de cálculo reduzida.

Então, como

regra, como instrução uniforme, deve-se utilizar o valor contábil (valor

bruto)** das operações e que estes devem ser buscados nos livros de registros

de entradas e de saídas em confronto com os respectivos documentos fiscais,

até mesmo para contornar eventuais erros de classificação de CFOP.

*Obs.: As considerações acima são válidas para

hipóteses simples de operações comerciais (tributadas normalmente, sem IPI no

caso de estabelecimentos industriais ou equiparados, etc.).

**Obs.: Para evitar o tipo de equívoco acima

considerado, utilizamos neste roteiro o termo “valor bruto” ao invés de valor

contábil.

5.3 – EXECUÇÃO

5.3.1 – Apuração

do Valor e Índice do Prejuízo Apurado5,9

NOTA 5: Na ausência de identificação do

formulário neste roteiro, entenda-se que a instrução refere-se ao formulário

principal “Análise/Conclusão”.

5.3.1.1 – Estoques Iniciais de

Mercadorias e/ou Produtos6,9 - apure com base nos valores

consignados no livro Registro de Inventário (sem exclusão do ICMS), relativos

ao início do período fiscalizado, o valor total dos bens tributados

inventariados a título de mercadorias para revenda, matérias-primas, material

indireto ou auxiliar, produtos em elaboração e produtos acabados, lançando-o no

item 1.

NOTA 6 : Havendo indícios ou suspeitas que os estoques iniciais

apresentam "corte" de valores, realize a "Auditoria de Avaliação

de Estoques" procedendo aos ajustes necessários a fim de se trabalhar com

os valores corretos. Neste caso, visando instruir o feito e afastar possíveis

alegações de cerceamento de defesa, anexe cópia da mesma à presente

auditoria.

5.3.1.2 – Compras de Mercadorias para

Comercialização ou Industrialização - preencha o item 2 com a soma dos valores

brutos (valores contábeis)4 das mercadorias tributadas adquiridas

para comercialização ou industrialização;

5.3.1.3 – Transferências Recebidas de Mercadorias e/ou

Produtos – lance no item 3 os valores brutos (valores contábeis)4

das mercadorias tributadas recebidas em transferência para fins de

comercialização ou industrialização;

5.3.1.4 – IPI sobre Devoluções de Compras e sobre

Transferências Enviadas – com base no livro Registro

de Apuração do IPI, preencha o item 4 com a soma do IPI relativo às devoluções

de compras e às transferências enviadas de mercadorias tributadas descritas nos

itens precedentes;

5.3.1.5 – Mão-de-Obra Direta – (somente para empresas que exercem atividade industrial) – preencha o

item 5, baseando-se nos documentos apresentados, com os valores incorridos a

título de salários de pessoal diretamente envolvido na fabricação dos produtos,

inclusive encargos sociais respectivos;

5.3.1.6 – Custos Indiretos de

Fabricação – como o item anterior, este

também somente será preenchido quando se tratar de empresas que exploram o ramo

industrial. Com base nos documentos apresentados, lance o valor total dos

custos indiretos de fabricação incorridos no processo de produção industrial no

item 6, tais como: aluguel, manutenção de equipamentos, energia, água,

combustíveis, lubrificantes, salários e encargos sociais respectivos do pessoal

indiretamente envolvido na produção, etc.;

5.3.1.7 – Fretes, Seguros e Outros

Agregados ao Custo – baseando-se nos documentos apresentados, preencha o item 7

com o valor total incorrido com fretes, seguros e outros valores incorridos,

incorporados ao custo e ainda não consignados nos itens anteriores;

5.3.1.8 – Outros Custos – preencha o

item 8 com o valor de outros custos ainda não consignados nos itens anteriores,

como por exemplo, as compras e transferências de mercadorias não registradas

constatadas de ofício (notas fiscais de entrada não registradas)7,8,9;

NOTA 7: Nota fiscal de entrada não registrada - conforme a legislação tributária (RCTE, art. 457), constatada a

omissão do registro, no livro próprio, de documento fiscal que acobertar

entrada de mercadoria ou prestação de serviço, o agente do fisco, para efeito

de inclusão no movimento econômico-financeiro do estabelecimento e em levantamento

fiscal, deve fazer o registro ex-officio do mesmo no

livro de Registro de Utilização de Documentos Fiscais e Termos de Ocorrências.

NOTA 8: Nota fiscal de entrada

não registrada – multa formal - anexação – no caso da constatação de notas

fiscais de entrada não registradas, anexar à presente auditoria, cópias das

mesmas e do auto de infração relativo à correspondente multa formal pelo seu

não registro, mencionando o fato no quadro “Observações / Nota Explicativa” do

formulário principal.

NOTA 9: Desclassificação da

escrita fiscal – Auditoria do Valor Adicionado – a constatação de

irregularidades significativas, conforme dispõe a legislação fiscal, tais como:

notas fiscais de entrada não registradas, “corte” ou “enxerto” de inventário

e/ou outras situações autorizam a desclassificação da escrita fiscal e a

aplicação da Auditoria do Valor Adicionado, bem como constituem subsídios para

a aplicação de outras auditorias.

5.3.1.9 – Soma (‘2’ a ‘8’) – lance no

item 9 a soma dos itens 2 a 8;

5.3.1.10 – Transferências Enviadas de

Mercadorias e/ou Produtos – preencha o item 10 com a soma dos valores brutos

(valores contábeis)4 relativos às transferências enviadas de

mercadorias tributadas adquiridas para fins de comercialização ou

industrialização;

5.3.1.11 – IPI sobre Compras e sobre

Transferências Recebidas – com base no livro Registro de Apuração do IPI,

preencha o item 11 com a soma do IPI, se recuperável, relativo às compras e

transferências mencionadas nos itens anteriores;

5.3.1.12 – Devoluções de Compras de

Mercadorias e/ou Produtos – preencha o item 12 com a soma dos valores brutos

(valores contábeis)4 das mercadorias tributadas adquiridas para

comercialização ou industrialização que tiverem sido devolvidas;

5.3.1.13 – Soma (‘10’ a ‘12’) – preencha

o item 13 com a soma dos itens 10 a 12;

5.3.1.14 – Mercadorias e/ou Produtos

Baixados a Valor de Custo – preencha o item 14 com o valor total das

mercadorias, produtos e/ou insumos tributados que tenham sido incorporados ao

custo e que, no período analisado, foram objeto de perecimento, furto, roubo ou

incêndio, baseando-se em documentos comprobatórios de tais ocorrências;

5.3.1.15 – Estoques Finais de

Mercadorias e/ou Produtos10 – com base no

livro Registro de Inventário, apure os valores, sem exclusão do ICMS, relativos

aos bens tributados inventariados a título de mercadorias para revenda,

matérias-primas, material indireto ou auxiliar, produtos em elaboração e

produtos acabados, lançando a soma destes valores no item 15;

NOTA 10: Havendo indícios ou suspeitas que os estoques finais

apresentam "enxerto" de valores, realize a "Auditoria de

Avaliação de Estoques" procedendo aos ajustes necessários a fim de se

trabalhar com os valores corretos. Neste caso, visando instruir o feito e

afastar possíveis alegações de cerceamento de defesa, anexe cópia da mesma à

presente auditoria.

5.3.1.16 – Custo das Mercadorias e/ou

Produtos Vendidos11 – proceda às operações

indicadas no próprio formulário, respeitando-se o sinal, obtendo, assim, o

valor do CMV ou CPV, lançando-o no item 16, ou seja: some os valores

consignados nos itens 1 e 9 e subtraia os valores constantes nos itens 13, 14 e

15;

NOTA 11 : Caso o Custo das

Mercadorias Vendidas ou Custo dos Produtos Vendidos seja negativo, com ou

sem vendas; ou seja zero concomitante com ocorrência de vendas, apurar-se-á no

item 28, o valor indiciário da omissão de entradas ou outras irregularidades,

tais como a subavaliação do custo agregado à produção ou a superavaliação do

estoque final de mercadorias e/ou produtos.

5.3.1.17 – Vendas Brutas de Mercadorias e/ou Produtos12 –

lance no item 17 os valores brutos (valores contábeis)4 referentes

exclusivamente às vendas de mercadorias tributadas adquiridas para

comercialização ou vendas dos produtos fabricados;

NOTA 12 : No caso de contribuinte substituto, deve-se expurgar do valor

total da nota fiscal (valor bruto), o valor do ICMS retido pelas operações

posteriores; pois, de outra forma, o valor do lucro ou prejuízo bruto resultará

a maior ou a menor, respectivamente.

5.3.1.18 – IPI sobre Vendas13

– com base no Livro de Apuração do IPI, some os

valores do IPI relativos exclusivamente às mercadorias ou produtos tributados

vendidos, lançando, no item 18, o resultado obtido;

NOTA 13 : Os

valores referentes ao IPI poderão, alternativamente, serem pesquisados nos

livros Registros de Entradas, Registros de Saídas ou documentos fiscais.

5.3.1.19 – Devoluções de Vendas de

Mercadorias e/ou Produtos14 – preencha o

item 19 com a soma dos valores brutos (valores contábeis)4 das mercadorias

ou produtos tributados vendidos que tiverem sido devolvidas no período

analisado;

NOTA 14 : Devolução propriamente dita e em razão da reintrodução no

estabelecimento de mercadoria não entregue ao destinatário.

5.3.1.20 – IPI sobre Devoluções de

Vendas – com base no livro Registro

de Apuração do IPI, some os valores do IPI relativos às devoluções de vendas e

lance o resultado obtido no item 20;

5.3.1.21 – Outros Acréscimos – preencha

o item 21 com o valor de outras receitas de vendas de mercadorias tributadas

não consignadas nos itens anteriores como, por exemplo, os autos de infração

referentes a omissão de vendas no período considerado que já tiverem sido definitivamente julgados, os

parcelamentos nas mesmas condições, etc.;

5.3.1.22 – Vendas Brutas

Ajustadas15 – proceda às operações indicadas no próprio formulário,

obtendo, assim, o valor das vendas brutas ajustadas, lançando-o no item 22, ou

seja: some os valores consignados nos itens 17, 20 e 21 e subtraia os valores

constantes nos itens 18 e 19;

NOTA 15 : Para não

confundir, evitamos o uso do termo “vendas líquidas” próprio da determinação do

lucro bruto contábil, cuja apuração se dá pela exclusão dos impostos sobre

vendas.

5.3.1.23 – Valor Adicionado Apurado –

preencha o item 23 com o resultado, se positivo,

apurado através do valor das vendas brutas ajustadas, constante no item 22,

subtraído do valor do custo das mercadorias ou produtos vendidos, constante no

item 16, respeitando-se o sinal do mesmo e a regra dos sinais na eliminação dos

parênteses, obtendo, assim, o valor adicionado apurado;

5.3.1.24 – Índice de Valor Adicionado

Apurado – preencha o item 24 com o resultado da divisão do valor adicionado

apurado, constante no item 23, pelo valor do CMV, constante no item 16, se este

for maior que zero;

5.3.1.25 – Valor do Prejuízo Apurado16

– preencha o item 25 com o resultado, se

positivo, apurado através do valor do custo das mercadorias ou produtos

vendidos, constante no item 16, subtraído do valor das vendas brutas ajustadas,

constante no item 22;

NOTA 16 : Caso não seja apurado prejuízo no item 25 não se justifica,

evidentemente, executar os passos seguintes deste roteiro.

5.3.1.26 – Índice do Prejuízo Apurado – preencha o item 26 com o

resultado da divisão do valor do prejuízo apurado, constante no item 25, pelo

valor do CMV, constante no item 16, se este for maior que zero;

5.3.2 – Apuração do Coeficiente

de Estorno

5.3.2.1 – Mercadorias e/ou Produtos Disponibilizados para

Comercialização – preencha o item 27 com o resultado da soma do valor do item 1

(estoques iniciais) com o valor do item 9 (soma dos valores das compras,

transferências recebidas, custos diretos e indiretos, etc.), subtraída pelos

valores dos itens 11 (IPI sobre compras e transferências recebidas), 12 (devoluções de compras) e 14 (mercadorias

e/ou produtos baixados a valor de custo);

5.3.2.2 – Índice de Comercialização – preencha o item 28 com o

resultado da divisão do valor do item 16 (CMV) pelo valor do item 27

(mercadorias e/ou produtos disponibilizados para comercialização), se este for

maior que zero;

5.3.2.3 – Coeficiente do Estorno de Crédito – preencha o item 29 com o

resultado da multiplicação do valor do item 26 (Índice do Prejuízo Apurado)

pelo valor do item 27 (Mercadorias e/ou Produtos Disponibilizados para

Comercialização).

5.3.3 – Crédito do ICMS Base do

Estorno

5.3.3.1 – Créditos por Entradas – preencha os itens 1, 2 e 3 do

formulário auxiliar com os valores totais dos créditos do ICMS constantes do

livro Registro de Apuração do ICMS por entradas internas, interestaduais e do

exterior, respectivamente;

5.3.3.2 – Outros Créditos17 – preencha o item 4 do

formulário auxiliar com os respectivos valores dos créditos registrados no

“item 006” (outros créditos) do livro “Registro de Apuração do ICMS”;

NOTA 17 : Os

créditos que não devem compor a base do estorno devem ser excluídos nos itens 8

ao 14 (especificados) e nos itens 15 ao 19 (outras exclusões de crédito).

5.3.3.3 – Estornos de Débitos18 – preencha o item 5 do

formulário auxiliar com os respectivos valores registrados no “item 007”

(estornos de débitos) do livro “Registro de Apuração do ICMS”;

NOTA 18 : O item 5 destina-se a simples evidenciação da composição do

montante escriturado a título do crédito do imposto. Seu valor não é computado

na apuração do valor do item 16, pois trata-se de simples anulação de débito,

não constituindo, portanto, genuíno crédito do ICMS.

5.3.3.4 – Saldo Credor do Período Anterior – preencha o item 6 do

formulário auxiliar com o valor escriturado no início do período sob

fiscalização no item 011 do livro de Registro de Apuração do ICMS;

5.3.3.5 – Soma (‘1’+‘2’+‘3’+‘4’+‘6’) –

lance no item 7 do formulário auxiliar a soma dos itens 1, 2, 3, 4 e 6 (o item

5 não é computado);

5.3.3.6 – ICMS sobre Devolução de Vendas19 – preencha o item

8 do formulário auxiliar com os respectivos valores do ICMS referente às

devoluções de vendas de mercadorias tributadas constantes no livro Registro de

Apuração do ICMS;

NOTA 19 : Os itens 8 ao 19 do formulário auxiliar referem-se a exclusões

do imposto. Para haver exclusão é evidente que, por simples questão de lógica,

o valor a ser excluído deve estar embutido, implícita ou explicitamente, em um

dos itens onde são computados os créditos (itens 1 ao 4).

5.3.3.7 – ICMS sobre Devolução de Compras – preencha o item 9 do

formulário auxiliar com os respectivos valores do ICMS referente às devoluções

de compras de mercadorias tributadas constantes no livro Registro de Apuração

do ICMS;

5.3.3.8 – Crédito do ICMS

recebido em transferência – preencha o item 10 do formulário auxiliar com o

valor escriturado decorrente do recebimento, em transferência, de crédito

acumulado do ICMS;

5.3.3.9 – Exclusão do ICMS sobre

Mercadorias e/ou Produtos Baixados a Valor de Custo – preencha o item 11 do formulário

auxiliar com o valor total dos créditos, quando estornados pelo contribuinte,

relativos a mercadorias que tenham sido objeto de sinistro, furto, roubo ou

perecimento;

5.3.3.10 – Exclusão do Crédito do ICMS Indevidamente Aproveitado

Estornado Espontaneamente Referente ao Período – preencha o item 12 do

formulário auxiliar com o valor total dos créditos indevidamente aproveitados e

que tenham sido estornados pelo contribuinte espontaneamente;

5.3.3.11 – Exclusão do Crédito do ICMS Indevidamente Aproveitado

Estornado por Determinação Anterior de Ofício Referente ao Período – preencha o

item 13 do formulário auxiliar com o valor total dos créditos indevidamente

aproveitados e que tenham sido estornados em conseqüência de ação fiscal

anterior referente ao período da auditoria;

5.3.3.12 – Exclusão do Crédito do ICMS Indevidamente Aproveitado em

Fase de Estorno de Ofício em Auditoria em Curso Referente ao Período – preencha

o item 14 do formulário auxiliar com o valor total dos créditos indevidamente aproveitados

e que estejam sendo estornados através

de procedimento fiscal simultâneo a esta auditoria;

5.3.3.13 – Outras Exclusões20,21 – exclua nos itens 15 ao 19

do formulário auxiliar, especificando a exclusão, os seguintes valores dos

créditos:

1 - Normalmente registrados no item “outros

créditos” do livro de Registro de Apuração do ICMS relativos a:

a – restituição do

indébito tributário sob a forma de aproveitamento de crédito;

b - pagamento

indevido do imposto, em virtude de erro de fato ocorrido na escrituração dos

livros fiscais ou no preparo do documento de arrecadação;

c - imposto

destacado na nota fiscal de remessa de equipamentos de recepção para o usuário

do serviço de comunicação referente a recepção de som e imagem por meio de

satélite, quando ocorrer a devolução dos equipamentos à empresa fornecedora;

d - restituição do

depósito extrajudicial sob a forma de aproveitamento de crédito;

e - crédito

registrado relativo a outras hipóteses autorizadas pela legislação tributária

assemelhadas com as descritas acima;

2 - Quando

estornados pelo contribuinte (quadro “débito do imposto” do livro de Registro

de Apuração do ICMS, item 003 “estornos de créditos”), relativos a ocorrência

de:

a - circunstâncias

imprevisíveis quando da entrada da mercadoria ou bem;

b - utilização em fim alheio

à atividade operacional do estabelecimento;

c - inexistência de operação

posterior por qualquer motivo, exceto quanto a mercadorias que tenham sido

objeto de sinistro, furto, roubo ou perecimento (por possuírem item próprio -

item 11);

NOTA 20 : Devem ser mantidos no valor do crédito do ICMS base do estorno o ICMS apropriado relativo a

mercadorias excluídas do regime de substituição tributária, bem como os

créditos relativos a entradas de ativo imobilizado, os relativos aos créditos

outorgados e os relativos aos créditos presumidos.

NOTA 21 : O eventual estorno de crédito espontâneo referente ao

prejuízo na conta mercadorias não deve ser excluído do crédito do ICMS base do

estorno, pois aquele não pode ser expurgado de sua própria base.

5.3.3.14 – Soma (‘8’ a ‘19’) – lance no item 20 do formulário auxiliar

a soma dos itens 8 a 19;

5.3.3.15 – Crédito do ICMS Base do Estorno – lance no item 21 do

formulário auxiliar o resultado da diferença, se positivo, entre os valores dos

itens 7 e 20. Em seguida transcreva o valor encontrado para o item 30 do

formulário “Análise/Conclusão”;

5.3.4 – Conclusão

5.3.4.1 – Cálculo do Estorno do Crédito Proporcional ao Prejuízo

Efetivo – lance no item 31 o resultado da multiplicação entre o valores dos

itens 29 (coeficiente do estorno de crédito) e 30 (Crédito do ICMS Base do

Estorno) encontrando, assim, o valor total do estorno do crédito proporcional

ao prejuízo efetivo;

5.3.4.2 – Estorno de Crédito Espontâneo Proporcional ao Prejuízo

Efetivo – lance no item 32 o valor do estorno de crédito efetuado

espontaneamente pelo contribuinte proporcionalmente ao prejuízo efetivo;

5.3.4.3 – Estorno de Crédito de Ofício Proporcional ao Prejuízo Efetivo

– lance no item 33 o resultado da diferença, se positivo, entre os valores dos

itens 31 e 32 encontrando, assim, o valor remanescente do crédito a ser

estornado de ofício proporcionalmente ao prejuízo efetivo. A apuração de

valores neste item indica que o contribuinte não efetuou o devido estorno de

crédito do ICMS em razão do prejuízo constatado na conta mercadorias; ou o

efetuou em valor inferior ao devido.

5.3.4.3.1 – O valor integral encontrado no item 31, ou o que remanescer

no item 33 após a dedução de eventuais estornos espontâneos relativos ao

prejuízo verificado na conta mercadorias, deverá ser estornado conforme o

artigo 71, inciso IV do CTE, com redação dada pela Lei n.º 12.806/95;

5.3.4.3.2 – Estabeleça, como período de referência do estorno de que

trata o item anterior, o último período de apuração do imposto do exercício a

que se refere esta auditoria.

5.3.5 – Observações / Nota

Explicativa – Faça neste campo, usando linguagem clara, objetiva e

com o emprego da lógica, observações e esclarecimentos necessários, bem como a

descrição dos fatos relevantes constatados durante a auditoria.

xxxxxxxxxxxxxxxxxxxxxxxxx