INSTRUÇÃO NORMATIVA Nº 1.026/11-GSF, DE 25 DE JANEIRO DE 2011.

(PUBLICADA NO DOE de 27.01.10)

Este texto não substitui o publicado no DOE.

Alteração: Instrução Normativa nº 1.035, de 25.02.11 (DOE de 03.03.11).

Dispõe sobre os procedimentos destinados à implementação do Programa de Recuperação de Créditos da Fazenda Pública Estadual - RECUPERAR - de que trata a Lei nº 17.252/11.

O SECRETÁRIO DA FAZENDA DO ESTADO DE GOIÁS, no uso de suas atribuições e tendo em vista o disposto no art. 15 da Lei nº 17.252, de 19 de janeiro de 2011, resolve baixar a seguinte

INSTRUÇÃO NORMATIVA:

Art. 1º A

implementação das medidas facilitadoras para quitação de débitos para com a

Fazenda Pública Estadual, previstas no Programa de Recuperação de Créditos da

Fazenda Pública Estadual - RECUPERAR -, instituído pela Lei nº 17.252, de 19 de janeiro de 2011, deve

ser realizada de acordo com o disposto nesta instrução.

Art. 2º As medidas facilitadoras para quitação de débitos compreendem:

I - a redução da multa, inclusive a de caráter moratório, dos juros de mora e da atualização monetária;

II - o pagamento à vista ou parcelado do crédito tributário favorecido por meio da:

a) permissão para que seja pago em até 60 (sessenta) parcelas mensais, iguais e sucessivas, com exceção da primeira parcela que tem valor diferençado;

b) não obrigatoriedade, ante a existência de mais de um processo relativo a crédito tributário de um mesmo sujeito passivo, ao pagamento de todos;

c) permissão para que o sujeito passivo, ante a existência de mais de um processo relativo a crédito tributário, efetue tantos parcelamentos quantos forem de seu interesse;

d) permissão para que o pagamento da parte não litigiosa seja realizado com os benefícios inerentes ao programa;

III - eliminação ou redução dos encargos relativos ao parcelamento.

Parágrafo único. Considera-se crédito tributário favorecido

o montante obtido pela soma dos valores do tributo devido, da multa reduzida,

inclusive a de caráter moratório, dos juros de mora reduzidos e da atualização

monetária correspondente, inclusive a reduzida, se for o caso, apurado na data

do pagamento à vista ou do pagamento da primeira parcela.

Art. 3º O RECUPERAR alcança todos os créditos tributários relativos ao ICMS, IPVA e ITCD constituídos por meio de ação fiscal e cujo fato gerador ou a prática da infração tenham ocorrido até 31 de dezembro de 2010, inclusive aquele:

I - ajuizado;

II - objeto de parcelamento;

III - decorrente da aplicação de pena pecuniária;

IV - constituído por meio de ação fiscal, após o início da vigência da Lei nº 17.252/11;

V - decorrente de lançamento sobre o qual tenha sido realizada representação fiscal para fins penais.

§ 1º Exclusivamente em relação ao ICMS, o RECUPERAR alcança o crédito tributário não constituído, confessado espontaneamente pelo sujeito passivo, desde que este não seja optante pelo Simples Nacional.

§ 2º No caso de infração relativa à destruição, ao desaparecimento, à perda ou extravio de livro, documento ou equipamentos fiscais, cujo lançamento ainda não tenha sido efetuado, a comprovação de que a respectiva infração tenha ocorrido até o dia 31 de dezembro de 2010 é feita por meio de publicação em jornal cuja circulação tenha acontecido até a referida data.

§ 3º Ocorrendo, no mesmo processo administrativo, crédito

tributário correspondente a períodos abrangidos e não abrangidos pelo

benefício, não especificados mês a mês, a data do fato gerador ou da prática da

infração de que trata o caput deste artigo deve ser apurada de acordo

com o disposto nos §§ 2º dos arts. 482

e 483 do Decreto nº 4.852, de 29 de

dezembro de 1997, Regulamento do Código Tributário do Estado de Goiás - RCTE -.

Art. 4º É permitida a utilização das medidas facilitadoras no pagamento de parte do crédito tributário relativo a um mesmo processo administrativo, quando se tratar de parte:

I - não litigiosa, desde que o sujeito passivo comprove com apresentação da peça de impugnação ou recurso, especificando a parte do crédito tributário que foi objeto de defesa;

II - objeto de condenação administrativa parcial, desde que o sujeito passivo apresente cópia da sentença de 1ª instância ou certidão do julgamento da 2ª instância;

III - referente a período abrangido pelas medidas facilitadoras, em processo que contenha, também, parte de período não abrangido por essas medidas, desde que:

a) seja possível identificar os fatos geradores correspondentes a cada um dos períodos;

b) o sujeito passivo efetue, referente à parte do período não abrangido, o pagamento:

1. à vista;

2. em parcelas, utilizando-se das normas comuns de parcelamento, realizando o pagamento à vista da parte referente ao período abrangido;

IV - devida por sócio que se retirou da sociedade, referente ao período em que esse fazia parte da sociedade, em processo que contenha, também, parte de período posterior à sua retirada, desde que:

a) seja possível identificar os fatos geradores correspondentes a cada um dos períodos;

b) o sócio comprove a sua retirada do quadro societário mediante cópia da alteração do contrato social devidamente homologada pela JUCEG;

V - litigiosa, remanescente de processo administrativo

tributário, desde que seja efetuado o pagamento à vista da parte não litigiosa.

Art. 5º O sujeito passivo, para usufruir dos benefícios do RECUPERAR, deve aderir ao programa até o dia 31 de março de 2011, considerando-se a adesão formalizada com o pagamento do crédito tributário favorecido à vista ou, se parcelado, de sua primeira parcela.

§ 1º A adesão ao RECUPERAR:

I - exclui a utilização da redução da multa prevista no art. 171, da Lei nº 11.651, de 26 de dezembro de 1991, Código Tributário do Estado de Goiás - CTE;

II - não suspende a aplicação das normas comuns para concessão de parcelamento previstas na legislação tributária;

III - implica confissão irretratável da dívida por parte do sujeito passivo e a expressa renúncia a qualquer defesa ou recurso, bem como desistência em relação aos já interpostos.

§ 2º Não será considerado válido, para efeito de adesão ao RECUPERAR, o pagamento realizado fora dos prazos previstos nesta instrução, independentemente da data e do horário de emissão do documento de arrecadação - DARE 2.1.

NOTA: Redação com vigência de 20.01.11 a 24.02.11.

CONFERIDA NOVA REDAÇÃO AO § 2º do ART. 5º PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 1035/11, DE 25.02.11 - VIGÊNCIA: 25.02.11.

§ 2º Não será considerado válido, para efeito de adesão ao RECUPERAR, o pagamento realizado fora dos prazos previstos nesta instrução, independentemente da data e do horário de emissão do documento de arrecadação - DARE 2.1, ressalvado o disposto no art. 6º-A.

Art. 6º O valor da multa, dos juros e da atualização monetária do crédito tributário, exceto o decorrente exclusivamente de penalidade pecuniária, são reduzidos da seguinte forma, para a quantificação do crédito tributário favorecido:

I - 95% (noventa e cinco por cento) para multa e juros e 40% (quarenta por cento) para atualização monetária, no pagamento à vista;

II - 90% (noventa por cento) para multa e juros e 30% (trinta por cento) para atualização monetária, no pagamento em 2 (duas) parcelas;

III - 85% (oitenta e cinco por cento) para multa e juros e 20% (vinte por cento) para atualização monetária, no pagamento em 3 (três) parcelas;

IV - 80% (oitenta por cento) para multa e juros e 10% (dez por cento) para atualização monetária, no pagamento em 4 (quatro) parcelas;

V - 75% (setenta e cinco por cento) para multa e juros, sem redução na atualização monetária, no pagamento em 5 (cinco) a 12 (doze) parcelas;

VI - 40% (quarenta por cento) para multa e juros, sem redução na atualização monetária, no pagamento em 13 (treze) a 60 (sessenta) parcelas.

§ 1º Na hipótese de o sujeito passivo aderir ao programa até o dia 28 de fevereiro de 2011 e efetuar o pagamento do crédito tributário à vista, a redução da multa e dos juros é de 100% (cem por cento) e da atualização monetária, de 50% (cinquenta por cento).

§ 2º Os créditos decorrentes exclusivamente de penalidade

pecuniária, por descumprimento de obrigações acessórias, têm redução de 90%

(noventa por cento) do seu valor desde que sejam pagos à vista até o dia 31 de

março de 2011.

ACRESCIDO O ART. 6º-A PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 1035/11, DE 25.02.11 - VIGÊNCIA: 25.02.11.

Art. 6º - A. Na impossibilidade de o órgão fazendário competente concluir, dentro do horário de expediente do último dia útil do prazo previsto para o pagamento, o atendimento ao contribuinte que comparecer à repartição fazendária com a finalidade de efetuar o pagamento do crédito tributário, deve ser emitido documento de arrecadação que permita ao contribuinte efetuar o pagamento no 1º (primeiro) dia útil seguinte.

Art. 7º Sobre o crédito tributário favorecido objeto de parcelamento, incidem juros e atualização monetária estimada, nos seguintes percentuais mensais, determinados em função do número de parcelas:

I - até 4 (quatro) parcelas, sem aplicação de juros e atualização monetária;

II - de 5 (cinco) a 8 (oito) parcelas, 0,2% de juros e 0,5% de atualização monetária;

III - de 9 (nove) a 60 (sessenta) parcelas, 0,5% de juros e

0,5% de atualização monetária.

Art. 8º Para aderir às medidas facilitadoras, o sujeito passivo deve, tratando-se de débito tributário:

I - resultante de ação fiscal, solicitar a apuração do montante de seu débito, comparecendo a uma das seguintes unidades da Secretaria da Fazenda - SEFAZ:

a) Gerência de Cobrança e Programas Especiais - GCOP;

b) Delegacia Regional de Fiscalização;

c) Agência Fazendária Especial;

d) Núcleo de Preparo Processual - NUPRE;

II - declarado espontaneamente, formalizar a declaração espontânea de débito, comparecendo à Delegacia Regional de Fiscalização ou Agência Fazendária Especial em cuja circunscrição localizar-se o seu estabelecimento.

Art. 9º O contribuinte, quando da declaração espontânea de débito, deve instruir o requerimento com o demonstrativo do débito, acompanhado de:

I - cópia do livro Registro de Apuração do ICMS, tratando-se de ICMS apurado, ou de outros documentos comprobatórios;

II - exemplar do jornal cuja circulação tenha ocorrido até o dia 31 de dezembro de 2010, tratando-se de débito decorrente de infração relativa à inutilização, destruição, desaparecimento, perda ou extravio de livro, documento ou equipamento fiscais.

§ 1º A constituição do crédito tributário declarado espontaneamente deve ser formalizada, nos seguintes casos:

I - pagamento por parcelamento;

II - débito decorrente de infração relativa à inutilização, destruição, desaparecimento, perda ou extravio de livro, documento ou equipamento fiscais.

§ 2º O documento de lançamento referente à constituição do

crédito tributário declarado espontaneamente deve conter a seguinte observação:

“LANÇAMENTO EFETUADO NOS TERMOS DA INSTRUÇÃO NORMATIVA Nº 1.026/11-GSF, DE 25

DE JANEIRO DE 2011. A PENALIDADE INDICADA NESTE DOCUMENTO FICA SUBSTITUÍDA PELA

MULTA DE MORA PREVISTA NA LEGISLAÇÃO TRIBUTÁRIA, ENQUANTO NÃO EXTINTO O ACORDO

DE PARCELAMENTO”.

Art. 10. Tratando-se de débito em execução fiscal:

I - havendo penhora de dinheiro em valor superior ao do crédito tributário favorecido, fica vedada a adesão ao RECUPERAR;

II - com penhora ou arresto de bens efetivados nos autos, ou com outra garantia, nos termos do art. 9º da Lei Federal nº 6.830, de 22 de setembro de 1980, a concessão do parcelamento fica condicionada à manutenção da garantia, observado o disposto no inciso I;

III - o sujeito passivo deve pagar a título de honorário advocatício, o valor correspondente à aplicação do percentual de 3% (três por cento) sobre o valor do crédito tributário favorecido, juntamente com o pagamento à vista ou incluído nas parcelas do parcelamento do crédito tributário correspondente, conforme for o caso.

Parágrafo único. Fica dispensada a comprovação do pagamento

de despesas processuais, em relação ao débito cuja ação de execução já tenha

sido protocolizada junto ao Judiciário.

Art. 11. Nos casos de débito em execução fiscal, fica permitida a emissão de documento de arrecadação para pagamento com o benefício do RECUPERAR, condicionado à inexistência de penhora de dinheiro em valor superior ao do crédito tributário favorecido, cuja comprovação deve ser feita pela Procuradoria Geral do Estado quando da extinção ou suspensão da respectiva ação de execução fiscal.

Parágrafo único. Na hipótese prevista no caput, quando constatada:

I - a inexistência de penhora de dinheiro em valor superior ao do crédito tributário favorecido, devem ser adotadas as providências necessárias à extinção do crédito tributário correspondente;

II - a existência de penhora de dinheiro em valor superior

ao do crédito tributário favorecido, o pagamento efetuado deve ser utilizado

para a extinção do crédito tributário de forma proporcional a cada um dos

elementos que compõem o crédito, sem os benefícios do RECUPERAR.

Art. 12. O pedido de parcelamento deve ser formalizado por meio de Pedido/Acordo de Parcelamento de Crédito Tributário, conforme modelo constante na Instrução Normativa nº 909/08-GSF, de 24 de julho de 2008, e instruído com:

I - documento de identificação do sujeito passivo ou de seu representante, juntando, se for o caso, o correspondente instrumento de procuração com poderes específicos e com firma reconhecida;

II - cópia do documento de constituição da empresa registrado na Junta Comercial do Estado de Goiás - JUCEG - e alterações posteriores ou da última alteração contratual, quando consolidada, caso a empresa não seja inscrita no Cadastro de Contribuintes do Estado - CCE -;

III - Planilha de Cálculo para Parcelamento de Crédito Tributário, conforme modelo residente no sistema de processamento de dados da SEFAZ;

IV - comprovante atualizado de endereço, contendo o Código

de Endereçamento Postal - CEP.

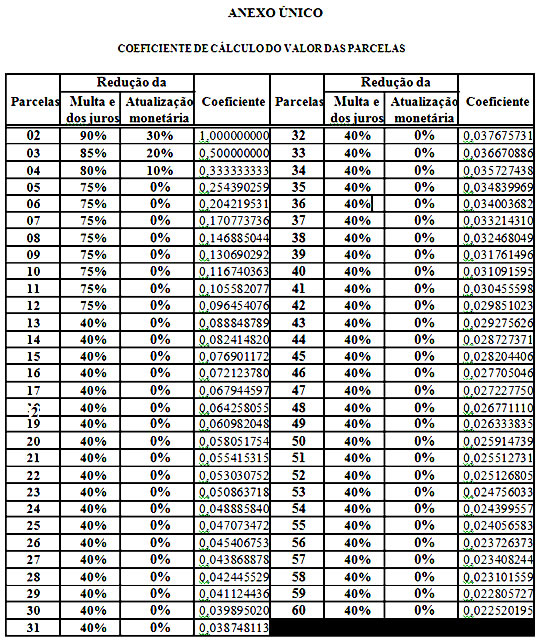

Art. 13. O valor fixo das parcelas é obtido por meio da multiplicação dos coeficientes estabelecidos em função do número de parcelas, constantes da tabela do Anexo Único, pelo valor do crédito tributário favorecido diminuído da primeira parcela.

§ 1º O pagamento do crédito tributário favorecido deve ser feito em parcelas mensais, iguais e sucessivas, com exceção da primeira parcela que tem o valor diferençado.

§ 2º O valor de cada parcela não pode ser inferior a

R$100,00 (cem reais) para o IPVA e o ITCD e de R$300,00 (trezentos reais) para

o ICMS.

Art. 14.

Existindo mais de um processo, podem ser efetuados tantos parcelamentos quantos

forem do interesse do contribuinte.

Art. 15. É permitida a reunião de processos, formando um só Acordo de Parcelamento, desde que sejam separados os créditos tributários:

I - declarados espontaneamente;

II - por espécie de imposto - ICMS ou IPVA ou ITCD;

III - resultantes de ação fiscal, separados em:

a) não inscritos em dívida ativa;

b) inscritos em dívida ativa e não ajuizados;

c) inscritos em dívida ativa e ajuizados.

Art. 16. O parcelamento do crédito tributário favorecido pode ser renegociado, a qualquer tempo, com vistas à alteração do prazo, hipótese em que a renegociação:

I - deve tomar por base o saldo devedor do parcelamento, sendo definitivas as parcelas já quitadas que não podem ser objeto de alteração;

II - implica alteração do percentual de redução para pagamento parcelado, aplicando-se o percentual de redução previsto para o número de parcelas em que for renegociado o remanescente.

§ 1º Na hipótese de renegociação para pagamento à vista do remanescente de débito oriundo de parcelamento efetuado com os benefícios do RECUPERAR, deve ser concedido o redutor máximo de 95% (noventa e cinco por cento) para a multa e os juros e de 40% (quarenta por cento) para a atualização monetária, desde que:

I - o parcelamento não esteja extinto;

II - o pagamento seja realizado até o último dia útil do mês de dezembro de 2011.

§ 2º A renegociação do parcelamento do crédito tributário favorecido deve observar o limite máximo de 3 (três) novos acordos de parcelamento.

§ 3º Na hipótese de haver dilação de prazo, o pagamento da

última parcela não pode ultrapassar o mês de fevereiro de 2016.

Art. 17. O vencimento das parcelas ocorre no dia 25 (vinte e cinco) de cada mês, excetuado o da 1ª (primeira), que deve ser paga na data da efetivação do pedido de parcelamento.

§ 1º Após a data de vencimento, sobre a parcela não paga serão acrescidos juros de 0,5% (cinco décimos por cento) ao mês e multa de mora de acordo com a legislação vigente.

§ 2º O pagamento da última parcela não pode ultrapassar o

mês de fevereiro de 2016.

Art. 18. O parcelamento fica automaticamente extinto se, após a assinatura do acordo de parcelamento e durante a sua vigência, ocorrer ausência do pagamento, por mais de 90 (noventa) dias, a contar da data do vencimento de qualquer parcela.

§ 1º Na hipótese de parcelamento do ICMS, fica, também, automaticamente extinto se, após a assinatura do acordo de parcelamento e durante a sua vigência, ocorrer ausência do pagamento, por mais de 90 (noventa) dias, a contar da data:

I - do vencimento do ICMS lançado em livro próprio cujo fato gerador tenha ocorrido a partir da efetivação do parcelamento;

II - da efetivação do parcelamento do ICMS lançado em livro próprio cujo fato gerador tenha ocorrido a partir de 1º de janeiro de 2011.

§ 2º Extinto o parcelamento:

I - o sujeito passivo perde o direito aos benefícios previstos na Lei nº 17.252, de 19 de janeiro de 2011, relativamente ao saldo devedor remanescente, a partir da extinção;

II - o pagamento efetuado deve ser utilizado para a extinção

do crédito tributário de forma proporcional a cada um dos elementos que compõem

o crédito.

Art. 19. O

crédito tributário favorecido somente é liquidado em moeda corrente ou em

cheque, nos termos da legislação tributária estadual.

Art. 20. Compete

à Gerência de Cobrança e Programas Especiais - GCOP - coordenar, controlar e

executar o Erro! A

referência de hiperlink não é válida., ficando seu titular

autorizado a expedir os atos complementares e a implementar os controles que se

fizerem necessários à sua plena execução.

Art. 21. Esta instrução entra em vigor na data de sua publicação, produzindo seus efeitos a partir de 20 de janeiro de 2011.

GABINETE DO SECRETÁRIO DA FAZENDA DO ESTADO DE GOIÁS, em Goiânia, 25 de janeiro de 2011.

SIMÃO CIRINEU DIAS

Secretário da Fazenda