DECRETO Nº 9.104, DE 05 DE DEZEMBRO DE 2017.

(publicado no DOE de 05.12.17 - suplemento)

EXPOSIÇÃO DE MOTIVOS Nº 105/17

REVOGADO A PARTIR

DE 29.02.24 PELO DECRETO 10.611, DE 18.11.12

Este texto não substitui o no DOE

Atualizações:

Decreto nº 9.162, de 16.02.18;

Decreto nº 9.235, de 30.05.18;

Decreto nº 9.239, de 08.06.18;

Decreto nº 9.261, de 04.07.18;

Decreto nº 9.319, de 25.09.18;

Decreto nº 9.326, de 02.10.18;

Decreto nº 9.473, de 19.07.19;

Decreto nº 10.611, de 18.11.24

Dispõe sobre o pagamento do ICMS relativo à diferença entre a alíquota interna e a interestadual pelo contribuinte optante pelo Simples Nacional, nas aquisições de mercadorias destinadas à comercialização ou produção rural e altera o Anexo IX do RCTE.

O GOVERNADOR DO ESTADO DE GOIÁS, no uso de suas atribuições constitucionais e legais, com fundamento no art. 37, IV, da Constituição do Estado de Goiás e no art. 4º das Disposições Finais e Transitórias da Lei nº 11.651, de 26 de dezembro de 1991 - Código Tributário do Estado de Goiás - CTE, na alínea “h” do inciso XIII do § 1º do art. 13 da Lei Complementar federal nº 123, de 14 de dezembro de 2006, e tendo em vista o que consta no Processo nº 201700013005509,

DECRETA:

Art. 1º Fica exigido o pagamento do ICMS correspondente à diferença entre a alíquota interna utilizada neste Estado e a alíquota interestadual aplicável, na aquisição interestadual de mercadoria destinada à comercialização ou produção rural efetivada por contribuinte optante pelo Regime Especial Unificado de Arrecadação de Tributos e Contribuições - Simples Nacional, inclusive o Microempreendedor Individual - MEI.

§ 1º O disposto neste artigo não se aplica às aquisições sujeitas ao regime de substituição tributária ou à antecipação do pagamento do imposto. ( O parágrafo único FOI renumerado para § 1º pelo Decreto nº 9.162 - vigência: 01.03.18 a 31.08.18)

CONFERIDA NOVA REDAÇÃO AO § 1º DO ART. 1º PELO ART. 1º DO DECRETO Nº 9.326 – VIGÊNCIA: 01.09.18.

§ 1º O disposto neste artigo não se aplica às aquisições sujeitas ao regime de substituição tributária.

§ 2º O disposto no caput aplica-se, também, na aquisição de produtos intermediários, material de embalagem e material secundário destinados à utilização em processo de industrialização. (Redação acrescida pelo Decreto nº 9.162 - vigência: 01.03.18)

Acrescido o § 3º ao art. 1º pelo art. 1º do Decreto nº 9.235, de 30.05.18 - Vigência: 01.04.18

§ 3º O disposto no caput não se aplica às mercadorias:

I - relacionadas no Anexo II deste Decreto;

II - adquiridas por contribuinte franqueado, cujo contrato de franquia contenha cláusula de exclusividade para aquisição de mercadoria junto à empresa franqueadora ou junto à empresa por ela indicada.

ACRESCIDO O INCISO III AO § 3º DO ART. 1º PELO ART. 1º DO DECRETO Nº 9.326 - VIGÊNCIA: 01.10.18

III - adquiridas por contribuinte que tenha auferido receita bruta acumulada, nos 12 (doze) meses anteriores ao período de apuração, igual ou inferior a R$ 360.000,00 (trezentos e sessenta mil reais), observado o seguinte:

a) no caso de início de atividade no próprio ano-calendário, o limite referido no caput deste inciso será proporcional ao número de meses em que o contribuinte houver exercido atividade, inclusive as frações de meses;

Nota: Redação sem vigência em função da alteração retroagir seus efeitos à 01.10.18

CONFERIDA NOVA REDAÇÃO À ALÍNEA A DO INCISO III DO § 3º DO ART. 1º PELO ART. 1º DO DECRETO Nº 9.473, DE 19.07.19 - VIGÊNCIA: 01.10.18

a) no caso de início de atividade no próprio ano-calendário da opção pelo Simples Nacional, o limite referido no caput deste inciso será proporcional ao número de meses em que o contribuinte houver exercido atividade, inclusive as frações de meses, observado o seguinte:

1. no 1º (primeiro) mês de atividade, o contribuinte utilizará, como receita bruta total acumulada, a receita auferida no próprio período de apuração multiplicada por 12 (doze);

2. nos 11 (onze) meses posteriores ao do início de atividade, o contribuinte utilizará, como receita bruta total acumulada, a média aritmética da receita bruta total auferida nos meses anteriores ao do período de apuração multiplicada por 12 (doze);

ACRESCIDA A ALÍNEA A-1 AO INCISO III DO § 3º DO ART. 1º PELO ART. 1º DO DECRETO Nº 9.473, DE 19.07.19 - VIGÊNCIA: 01.10.18

a-1) no caso de início de atividade em ano-calendário imediatamente anterior ao da opção pelo Simples Nacional, o contribuinte utilizará:

1. a regra prevista na alínea “a” até completar 12 (doze) meses de atividade;

2. a regra prevista no caput do inciso III deste artigo, a partir do décimo terceiro mês de atividade.

b) a ultrapassagem do limite referido no caput deste inciso em determinado período de apuração:

1. obriga o contribuinte ao pagamento do DIFAL (Simples Nacional) correspondente ao período de apuração em que houver a ultrapassagem do limite;

2. não impede que o pagamento volte a ser dispensado nos períodos de apuração seguintes, nos quais o limite referido no caput não tenha sido ultrapassado;

c) para os fins do disposto neste inciso, receita bruta é aquela definida no § 1º do art. 3º da Lei Complementar nº 123, de 14 de dezembro de 2006.

Art. 2º Na aquisição de mercadorias destinadas à comercialização ou produção rural, para o cálculo do ICMS correspondente ao DIFAL (Simples Nacional), aplicam-se os benefícios fiscais previstos para as operações internas destinadas à comercialização ou produção rural, desde que atendidas as exigências previstas na legislação tributária (transferência). (Redação original - sem vigência em função da alteração retroagir seus efeitos à 01.03.18)

Art. 2º No cálculo do ICMS correspondente ao DIFAL (Simples Nacional), deve ser observado o seguinte: (Redação conferida pelo Decreto nº 9.162 - vigência: 01.03.18)

I - pode ser utilizado o benefício fiscal da redução da base de cálculo de tal forma que resulte aplicação sobre o valor da operação do equivalente ao percentual de 11% (onze por cento), previsto no inciso VIII do art. 8º do Anexo IX do Decreto nº 4.852, de 29 de dezembro de 1997, Regulamento do Código Tributário do Estado de Goiás - RCTE, exceto nas aquisições de: (Redação acrescida pelo Decreto nº 9.162 - vigência: 01.03.18)

a) petróleo, combustível, lubrificante e energia elétrica;

b) milho, sorgo e soja, em grãos, posições 1005, 1007 e 1201 da NCM/SH;

c) cana-de-açúcar, posição 1212 da NCM/SH;

d) couro verde e couro salgado;

II - não se exige a observância das condições previstas nos §§ 1º e 3º do art. 1º do Anexo IX do RCTE. (Redação acrescida pelo Decreto nº 9.162 - vigência: 01.03.18)

Art. 3º O valor do ICMS correspondente ao diferencial de alíquotas - DIFAL (Simples Nacional) - de que trata o art. 1º deve ser obtido por meio da seguinte fórmula: (Redação original - sem vigência em função da alteração retroagir seus efeitos à 01.03.18)

![]()

Art. 3º O valor do ICMS correspondente ao diferencial de alíquotas - DIFAL (Simples Nacional) - de que trata o art. 1º deve ser obtido por meio das seguintes fórmulas: (Redação conferida pelo Decreto nº 9.162 - vigência: 01.03.18)

I - se o contribuinte optar pela utilização do benefício fiscal referido no inciso I do art. 2º: (Redação acrescida pelo Decreto nº 9.162 - vigência: 01.03.18)

a) nas aquisições interestaduais submetidas à alíquota de 4% (quatro por cento):

![]()

b) nas demais aquisições interestaduais:

![]()

II - se o contribuinte optar pela não utilização do benefício fiscal referido no inciso I do art. 2º: (Redação acrescida pelo Decreto nº 9.162 - vigência: 01.03.18)

![]()

Onde:

I - DIFAL (Simples Nacional) = valor do diferencial de alíquotas devido nas aquisições interestaduais de mercadorias por empresa optante pelo Simples Nacional;

II - V oper = valor da operação interestadual, acrescido dos valores correspondentes a seguro, impostos, contribuições e outros encargos transferíveis ou cobrados do destinatário, ainda que por terceiros;

III - CTICMS INTRA = coeficiente correspondente à alíquota interna ou ao percentual de carga tributária efetiva, quando este for inferior à alíquota interna e for permitida sua utilização; (Redação original - sem vigência em função da alteração retroagir seus efeitos à 01.03.18)

III - AICMS INTRA = coeficiente correspondente à alíquota interna aplicável à mercadoria; (Redação conferida pelo Decreto nº 9.162 - vigência: 01.03.18)

IV - AICMS INTER = alíquota aplicável para as operações interestaduais destinadas ao Estado de Goiás.

§ 1º Não integra o valor da operação interestadual - Voper - do DIFAL (Simples Nacional) o montante do Imposto sobre Produtos Industrializados - IPI -.

Nota: Vigência de 01.03.18 a 31.03.18

CONFERIDA NOVA REDAÇÃO Ao § 1º Do art. 3º pelo art. 1º do Decreto nº 9.235, de 30.05.18 - Vigência: 01.04.18

§ 1º Não integra o valor da operação interestadual - Voper - do DIFAL (Simples Nacional) o montante do:

I - Imposto sobre Produtos Industrializados - IPI;

II - frete.

§ 2º A alíquota prevista para as operações e prestações interestaduais prevalece para fins de obtenção do DIFAL (Simples Nacional), ainda que:

I - no Estado ou Distrito Federal de origem, as operações estejam contempladas com redução da base de cálculo ou isenção do ICMS;

II - o remetente seja optante pelo Simples Nacional.

§ 3º A opção por utilizar ou não o benefício fiscal em determinada operação correspondente à aquisição independe de quaisquer formalidades e pode ser feita individualmente por espécie de mercadoria. (Redação acrescida pelo Decreto nº 9.162 - vigência: 01.03.18)

§ 4º Se, na Nota Fiscal Eletrônica - NF-e correspondente à aquisição houver mercadorias sujeitas à alíquotas distintas na operação interna e for impossível atribuir os valores dos acréscimos referidos no inciso II, individualmente a cada mercadoria, a atribuição deve ser feita na proporção que o valor de cada mercadoria representar no valor total da nota. (Redação acrescida pelo Decreto nº 9.162 - vigência: 01.03.18)

Art. 4º O ICMS correspondente ao DIFAL (Simples Nacional), deve ser:

I - apurado a cada operação;

II - totalizado mensalmente pelo destinatário;

III - pago até o dia 20 (vinte) do mês subsequente ao da apuração, por meio de DARE 5.1 distinto, utilizando-se o código de detalhe de receita 4502. (Redação original - sem vigência em função da alteração retroagir seus efeitos à 01.03.18)

III - pago até o dia 10 (dez) do segundo mês

seguinte ao da apuração, por meio de DARE 5.1 distinto, utilizando-se o código

de detalhe de receita 4502. (Redação conferida pelo Decreto nº 9.162 - vigência: 01.03.18)

Nota:

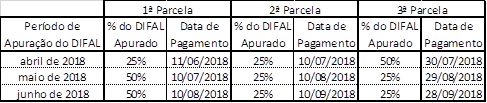

1. Por força do art. 1º do Decreto nº 9.239, a partir de 08.06.18, fica excepcionalmente alterado o prazo previsto neste inciso, em relação aos períodos de apuração do mês de abril ao mês de junho de 2018;

2. O art. 2º do Decreto nº 9.239, de 08.06.18 estabelece que o ICMS devido pelo contribuinte optante pelo Simples Nacional, relativo àdiferença entre a alíquota interna e a interestadual nas aquisições de mercadorias destinadas à comercialização ou produção rural – DIFAL (Simples Nacional), deve ser pago em até 3 parcelasmensais e consecutivas, de acordo com a seguinte tabela:

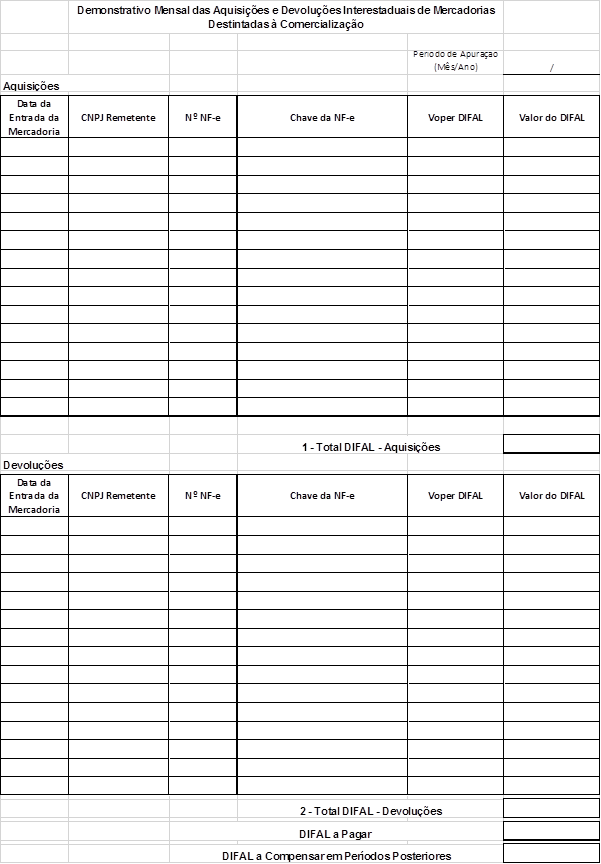

Art. 5º O contribuinte deve elaborar o Demonstrativo Mensal das Aquisições e Devoluções Interestaduais de Mercadorias Destinadas à Comercialização, conforme modelo constante do Anexo Único deste Decreto, o qual deve ser mantido à disposição do fisco pelo prazo decadencial.

Nota: A partir de 01.04.18 o anexo único foi renumerado para anexo I pelo art. 3º do DECRETO Nº 9.235, de 30.05.18.

Art. 6º O contribuinte que efetuar a devolução da mercadoria em período posterior ao da aquisição pode:

I - deduzir o valor do ICMS correspondente ao DIFAL (Simples Nacional) pago quando da aquisição da mercadoria, do valor que tiver que pagar ao Estado de Goiás quando de futuras aquisições interestaduais;

II - solicitar a restituição do valor pago, na forma prevista na legislação tributária, na hipótese de impossibilidade de dedução em futuras aquisições.

Parágrafo único. Caso o valor do DIFAL (Simples Nacional) correspondente à mercadoria devolvida seja superior ao relativo às demais aquisições, o saldo remanescente poderá ser deduzido nos meses subsequentes, até ser integralmente utilizado.

Art. 7º No caso de devolução de mercadoria efetuada por Microempreendor Individual - MEI - o retorno ao remetente pode ser feito por meio de NF-e - emitida:

I - pelo MEI, caso seja autorizado a emitir NF-e;

II - pela Secretaria da Fazenda, caso não esteja autorizado a emitir NF-e;.

Art. 8º O inciso CXXIV do art. 6º do Anexo IX do Decreto nº 4.852, de 29 de dezembro de 1997, Regulamento do Código Tributário do Estado de Goiás - RCTE, passa a vigorar com a seguinte redação:

“Art. 6º

CXXIV - as aquisições interestaduais de mercadorias para utilização como matéria-prima na fabricação de nova espécie de mercadoria, realizadas por empresas industriais optantes pelo Simples Nacional, quanto ao ICMS relativo à diferença entre a alíquota interna e a interestadual, exceto as aquisições de (Lei nº 13.453/99, art. 2º, XII):

“(NR)

Art. 9º Este Decreto entra em vigor no dia 1º do segundo mês subsequente à sua publicação.

Nota: Por força do art. 4º do Decreto nº 9.162, este decreto entra em vigor a partir de 01.03.18.

PALÁCIO DO GOVERNO DO ESTADO DE GOIÁS, em Goiânia, 05 de dezembro de 2017, 129º da República.

MARCONI FERREIRA PERILLO JÚNIOR

ANEXO ÚNICO

Nota: Redação com vigência de 01.03.18 à 31.03.18

RENUMERADO O ANEXO ÚNICO PARA ANEXO I PELO ART. 3º DO DECRETO Nº 9.235, DE 30.05.18 – VIGÊNCIA: 01.04.18

ACRESCIDO O ANEXO II PELO ART. 4º DO DECRETO Nº 9.235, DE 30.05.18 - VIGÊNCIA: 01.04.18

ANEXO

II

N C M |

D E S C R I Ç Ã O |

|

5007 |

Tecidos de seda ou de desperdícios de seda |

|

5111 |

Tecidos de lã cardada ou de pelos finos cardados |

|

5112 |

Tecidos de lã penteada ou de pelos finos penteados |

|

5113 |

Tecidos de pelos grosseiros ou de crina |

|

5204 |

Linhas para

costurar, de algodão, mesmo acondicionadas para venda a retalho |

|

5208 |

Tecidos de

algodão que contenham pelo menos 85 %, em peso, de algodão, de peso não

superior a 200 g/m2. |

|

5209 |

Tecidos de

algodão que contenham pelo menos 85 %, em peso, de algodão, de peso superior

a 200 g/m2 |

|

5210 |

Tecidos de

algodão que contenham menos de 85 %, em peso, de algodão, combinados,

principal ou unicamente, com fibras sintéticas ou artificiais, de peso não

superior a 200 g/m2 |

|

5211 |

Tecidos de

algodão que contenham menos de 85 %, em peso, de algodão, combinados,

principal ou unicamente, com fibras sintéticas ou artificiais, de peso

superior a 200 g/m2 |

|

5212 |

Outros tecidos

de algodão |

|

5309 |

Tecidos de

linho |

|

5310 |

Tecidos de juta ou de outras fibras têxteis liberianas da posição 53.03 |

|

5311.00.00 |

Tecidos de outras fibras têxteis vegetais; tecidos de fios de papel |

|

5401 |

Linhas para

costurar de filamentos sintéticos ou artificiais, mesmo acondicionadas para

venda a retalho |

|

5407 |

Tecidos de fios

de filamentos sintéticos, incluindo os tecidos obtidos a partir dos produtos

da posição 54.04 |

|

5408 |

Tecidos de fios

de filamentos artificiais, incluindo os tecidos obtidos a partir dos produtos

da posição 54.05 |

|

5508 |

Linhas para

costurar, de fibras sintéticas ou artificiais descontínuas, mesmo

acondicionadas para venda a retalho |

|

5512 |

Tecidos de

fibras sintéticas descontínuas, que contenham pelo menos 85 %, em peso,

destas fibras |

|

5513 |

Tecidos de fibras sintéticas descontínuas, que contenham menos de 85 %,

em peso, destas fibras, combinados, principal ou unicamente, com algodão, de

peso não superior a 170 g/m2 |

|

5514 |

Tecidos de fibras sintéticas descontínuas, que contenham menos de 85 %,

em peso, destas fibras, combinados, principal ou unicamente, com algodão, de

peso superior a 170 g/m2 |

|

5515 |

Outros tecidos

de fibras sintéticas descontínuas |

|

5516 |

Tecidos de

fibras artificiais descontínuas |

|

5602 |

Feltros, mesmo impregnados, revestidos, recobertos ou estratificados |

|

5603 |

Falsos tecidos,

mesmo impregnados, revestidos, recobertos ou estratificados |

|

5801 |

Veludos e

pelúcias tecidos e tecidos de froco (chenille), exceto os artigos das posições 58.02 ou 58.06 |

|

5802 |

Tecidos

atoalhados (turcos*), exceto os artigos da posição 58.06; tecidos tufados,

exceto os artigos da posição 57.03 |

|

5803 |

Tecidos em ponto de gaze, exceto os artigos da posição 58.06 |

|

5804 |

Tules, filó e

tecidos de malhas com nós; rendas em peça, em tiras ou em motivos, para

aplicar, exceto os produtos das posições 60.02 a 60.06 |

|

5806 |

Fitas, exceto

os artefatos da posição 58.07; fitas sem trama, de fios ou fibras

paralelizados e colados (bolducs). |

|

5809.00.00 |

Tecidos de fios de metal e tecidos de fios metálicos ou de fios têxteis

metalizados da posição 56.05, do tipo utilizado em vestuário, para guarnição

de interiores ou usos semelhantes, não especificados nem compreendidos

noutras posições |

|

5810 |

Bordados em

peça, em tiras ou em motivos |

|

5811 |

Artigos têxteis matelassês (acolchoados*) em peça, constituídos por uma

ou várias camadas de matérias têxteis associadas a uma matéria de enchimento

ou estofamento, acolchoados por qualquer processo, exceto os bordados da

posição 58.10 |

|

5903 |

Tecidos

impregnados, revestidos, recobertos ou estratificados, com plástico, exceto

os da posição 59.02 |

|

5906.91.00 |

De malha |

|

6001 |

Veludos e

pelúcias (incluindo os tecidos denominados de “felpa longa” ou “pelo

comprido”) e tecidos de anéis, de malha |

|

6002 |

Tecidos de

malha de largura não superior a 30 cm, que contenham, em peso, 5 % ou mais de

fios de elastômeros ou de fios de borracha, exceto os da posição 60.01 |

|

6004 |

Tecidos de

malha de largura superior a 30 cm, que contenham, em peso, 5 % ou mais de

fios de elastômeros ou de fios de borracha, exceto os da posição 60.01 |

|

6005 |

Tecidos de

malha-urdidura (incluindo os fabricados em teares para galões), exceto os das

posições 60.01 a 60.04. |

|

6006 |

Outros tecidos

de malha |

|

8308 |

Fechos,

armações com fecho, fivelas, fivelas-fecho, grampos, colchetes, ilhoses e

artigos semelhantes, de metais comuns, para vestuário ou acessórios de

vestuário, calçado, joalheria, relógios de pulso, livros, encerados, artigos

de couro, artigos de seleiro, artigos de viagem, ou para outras confecções;

rebites tubulares ou de haste fendida, de metais comuns; contas e

lantejoulas, de metais comuns |

|

9606 |

Botões,

incluindo os de pressão; formas e outras partes, de botões ou de botões de

pressão; esboços de botões |

|

9607 |

Fechos ecler

(de correr) e suas partes |

ACRESCIDO O INCISO II AO ANEXO II PELO ART. 1º DO DECRETO Nº 9.261, DE 04.07.18 – VIGÊNCIA: 01.05.18

II - CALÇADO, POLAINAS E ARTIGOS SEMELHANTES; SUAS PARTES

|

N

C M |

DESCRIÇÃO |

|

6401 |

Calçado

impermeável de sola exterior e parte superior de borracha ou plástico, em que

a parte superior não tenha sido reunida à sola exterior por costura ou por

meio de rebites, pregos, parafusos, espigões ou dispositivos semelhantes, nem

formada por diferentes partes reunidas pelos mesmos processos. |

|

6402 |

Outro

calçado com sola exterior e parte superior de borracha ou plástico. |

|

6403 |

Calçado

com sola exterior de borracha, plástico, couro natural ou reconstituído e

parte superior de couro natural. |

|

6404 |

Calçado

com sola exterior de borracha, plástico, couro natural ou reconstituído e

parte superior de matérias têxteis. |

|

6405 |

Outro

calçado. |

|

6406 |

Partes

de calçado (incluindo as partes superiores, mesmo fixadas a solas que não

sejam as solas exteriores); palmilhas, reforços interiores e artigos

semelhantes, amovíveis; polainas, perneiras e artigos semelhantes, e suas

partes. |

ACRESCIDO O INCISO III AO ANEXO II PELO ART. 1º DO DECRETO Nº 9.319, DE 25.09.18 - VIGÊNCIA: 01.06.18

|

N C M |

D E S C R I Ç Ã O |

|

8407.2190 |

Motor de popa |