LEI Nº 17.817, DE 10 DE OUTUBRO DE 2012.

(PUBLICADa

NO DOE de 10.10.12 - SUPLEMENTO)

Exposição de

Motivos nº 037 /12

Este texto

não substitui o publicado no DOE.

NOTA: Para a implementação das medidas facilitadoras para quitação de débitos para com a Fazenda Pública Estadual, previstas nesta Lei vide a Instrução Normativa nº 1.122/12-GSF, de 26.10.12

Institui o Programa de Recuperação de Créditos da Fazenda

Pública Estadual II -RECUPERAR II- e altera as Leis nºs 16.462/08, 16.846/09, 17.690/12 e

17.758/12.

A ASSEMBLEIA LEGISLATIVA DO ESTADO DE GOIÁS, nos termos do art. 10 da Constituição Estadual, decreta e eu sanciono a seguinte Lei:

Art. 1º Fica instituído o Programa de Recuperação de Créditos da Fazenda Pública Estadual II -RECUPERAR II-, constituído de medidas facilitadoras para a quitação de débitos para com a Fazenda Pública Estadual, relacionadas com o Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação -ICMS-, com o Imposto sobre a Propriedade de Veículos Automotores -IPVA- e com o Imposto sobre a Transmissão Causa Mortis e Doação de Quaisquer Bens ou Direitos -ITCD-.

Art. 2º As medidas facilitadoras para quitação de débitos compreendem:

I - redução da multa, inclusive a de caráter moratório, dos juros de mora e da atualização monetária;

II - pagamento à vista ou parcelado do crédito tributário favorecido por meio da:

a) permissão para que seja pago em até 60 (sessenta) parcelas mensais, iguais e sucessivas, com exceção da primeira parcela que tem valor diferençado;

b) não obrigatoriedade, ante a existência de mais de um processo relativo a crédito tributário de um mesmo sujeito passivo, ao pagamento de todos;

c) permissão para que o sujeito passivo, ante a existência de mais de um processo relativo a crédito tributário, efetue tantos parcelamentos quantos forem de seu interesse;

d) permissão para que o pagamento da parte não litigiosa seja realizado com os benefícios inerentes ao programa;

III - eliminação ou redução dos encargos relativos ao parcelamento.

Parágrafo único. Caso o crédito tributário favorecido e a parte não litigiosa sejam pagos de maneira parcelada, o sujeito passivo deve, sob pena de ter os parcelamentos denunciados, adotar os seguintes procedimentos até a data de pagamento da segunda parcela:

I - tratando-se de crédito tributário não inscrito na dívida ativa:

a) comprovar a existência de impugnação ou recurso, com a apresentação da respectiva peça devidamente recepcionada pelo órgão fazendário competente, especificando a parte do crédito tributário objeto da defesa, que instruirá o parcelamento;

b) apresentar cópia da sentença de 1ª (primeira) instância ou certidão do julgamento de 2ª (segunda) instância, se parcialmente favorável ao sujeito passivo, que instruirá o parcelamento, nas seguintes situações:

1. decisão administrativa não definitiva;

2. decisão administrativa definitiva constante de certidão emitida pelo Conselho Administrativo Tributário -CAT-, na situação em que o processo ainda não foi adequado conforme a decisão;

II - tratando-se de crédito tributário inscrito em dívida ativa, comprovar a admissão do pedido de revisão extraordinária pela Presidência do Conselho Administrativo Tributário -CAT-, com a apresentação de cópia do respectivo despacho.

Art. 3º Crédito tributário favorecido é o montante obtido pela soma dos valores do tributo devido, da multa reduzida, inclusive a de caráter moratório, dos juros de mora e da atualização monetária correspondente reduzidos, apurado na data do pagamento à vista ou do pagamento da primeira parcela.

Art. 4º O RECUPERAR II alcança todos os créditos tributários constituídos por meio de ação fiscal e cujo fato gerador ou a prática da infração tenham ocorrido até 30 de junho de 2012, inclusive aquele:

I - ajuizado;

II - objeto de parcelamento;

III - decorrente da aplicação de pena pecuniária;

IV - constituído por meio de ação fiscal, após o início da vigência desta Lei;

V - não constituído, desde que venha a ser confessado espontaneamente;

VI - decorrente de lançamento sobre o qual tenha sido realizada representação fiscal para fins penais, desde que a denúncia não tenha sido recebida pelo Poder Judiciário, no caso de parcelamento.

§ 1º Exclusivamente em relação ao ICMS, o RECUPERAR II alcança o crédito tributário não constituído, confessado espontaneamente pelo sujeito passivo.

§ 2º No caso de infração relativa à destruição, ao desaparecimento, à perda ou ao extravio de livro, documento ou equipamentos fiscais, cujo lançamento ainda não tenha sido efetuado, a comprovação de que a respectiva infração tenha ocorrido até o dia 30 de junho de 2012 será feita por meio de publicação em jornal cuja circulação tenha acontecido até a referida data.

Art. 5º O sujeito passivo, para usufruir os benefícios do RECUPERAR II, deve fazer a sua adesão ao programa até o dia 20 de dezembro de 2012.

§ 1º A adesão considera-se formalizada com o pagamento do crédito tributário favorecido à vista ou, se parcelado, de sua primeira parcela.

§ 2º A adesão ao RECUPERAR II:

I - exclui a utilização da redução da multa prevista no art. 171 do Código Tributário do Estado de Goiás, instituído pela Lei nº 11.651, de 26 de dezembro de 1991;

II - não suspende a aplicação das normas comuns para concessão de parcelamento previstas na legislação tributária;

III - implica confissão irretratável da dívida por parte do sujeito passivo e a expressa renúncia a qualquer defesa ou recurso, bem como desistência em relação aos já interpostos.

Art. 6º O valor da multa, dos juros e da atualização monetária do crédito tributário, exceto o decorrente exclusivamente de penalidade pecuniária, são reduzidos da seguinte forma, para a quantificação do crédito tributário favorecido:

I - 95% (noventa e cinco por cento) para multa e juros e 40% (quarenta por cento) para atualização monetária, no pagamento à vista;

II - 90% (noventa por cento) para multa e juros e 30% (trinta por cento) para atualização monetária, no pagamento em 2 (duas) parcelas;

III - 85% (oitenta e cinco por cento) para multa e juros e 20% (vinte por cento) para atualização monetária, no pagamento em 3 (três) parcelas;

IV - 80% (oitenta por cento) para multa e juros e 10% (dez por cento) para atualização monetária, no pagamento em 4 (quatro) parcelas;

V - 75% (setenta e cinco por cento) para multa e juros, sem redução na atualização monetária, no pagamento em 5 (cinco) a 12 (doze) parcelas;

VI - 40% (quarenta por cento) para multa e juros, sem redução na atualização monetária, no pagamento em 13 (treze) a 60 (sessenta) parcelas.

Parágrafo único. Na hipótese de o sujeito passivo aderir ao programa e efetuar o pagamento do crédito tributário à vista até o dia 20 de novembro de 2012, a redução da multa e dos juros é de 100% (cem por cento) e da atualização monetária, de 50% (cinquenta por cento).

Art. 7º Os créditos tributários decorrentes exclusivamente de penalidade pecuniária, por descumprimento de obrigações acessórias, serão reduzidos da seguinte forma, para a quantificação do crédito tributário favorecido:

I - 95% (noventa e cinco por cento) do seu valor, no pagamento à vista;

II - 90% (noventa por cento) do seu valor, no pagamento em 2 (duas) parcelas;

III - 85% (oitenta e cinco por cento) do seu valor, no pagamento em 3 (três) parcelas;

IV - 80% (oitenta por cento) do seu valor, no pagamento em 4 (quatro) parcelas;

V - 75% (setenta e cinco por cento) do seu valor, no pagamento em 5 (cinco) a 12 (doze) parcelas;

VI - 40% (quarenta por cento) do seu valor, no pagamento em 13 (treze) a 60 (sessenta) parcelas.

Art. 8º Sobre o crédito tributário favorecido objeto de parcelamento, incidem juros e atualização monetária estimada, nos seguintes percentuais mensais, determinados em função do número de parcelas:

I - até 4 (quatro) parcelas, sem aplicação de juros e atualização monetária;

II - de 5 (cinco) a 8 (oito) parcelas, 0,2% (dois décimos por cento) de juros e 0,5% (cinco décimos por cento) de atualização monetária;

III - de 9 (nove) a 60 (sessenta) parcelas, 0,5% (cinco décimos por cento) de juros e 0,5% (cinco décimos por cento) de atualização monetária.

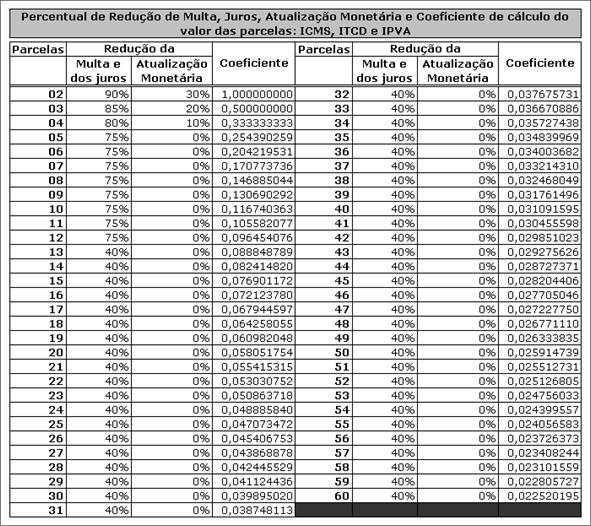

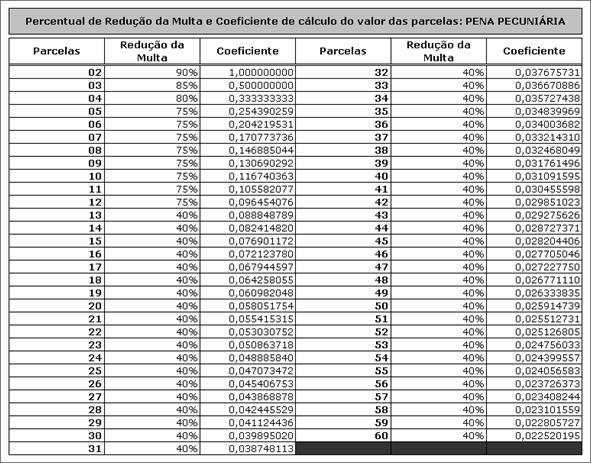

Art. 9º O pagamento do crédito tributário em parcelas mensais, iguais e sucessivas, com exceção da primeira que tem valor diferençado, deve ser feito tomando-se por base o índice discriminado na tabela do Anexo I ou Anexo II, desta Lei, conforme seja ICMS ou Pena Pecuniária, respectivamente, em função do número de parcelas.

§ 1º O valor fixo das parcelas é obtido por meio da multiplicação dos coeficientes constantes da tabela do Anexo I ou II, conforme for o caso, pelo valor de crédito tributário favorecido diminuído da primeira parcela.

§ 2º O valor de cada parcela não pode ser inferior a R$ 100,00 (cem reais) para o IPVA e de R$ 300,00 (trezentos reais) para o ICMS e o ITCD.

Art. 10. O crédito tributário favorecido somente é liquidado com pagamento:

I - em moeda corrente;

II - em cheque, nos termos da legislação tributária estadual.

Art. 11. O parcelamento do crédito tributário favorecido pode ser renegociado a qualquer tempo, com vistas à alteração do prazo, hipótese em que a renegociação:

I - deve ser feita tomando por base o saldo devedor do parcelamento, sendo definitivas as parcelas já quitadas que não podem ser objeto de alteração;

II - implica a alteração do percentual de redução para pagamento parcelado, aplicando-se o percentual de redução previsto para o número de parcelas em que for renegociado o remanescente.

Parágrafo único. Havendo dilação de prazo, o pagamento da última parcela não pode ultrapassar o mês de outubro de 2017.

Art. 12. Na hipótese de pagamento à vista do remanescente de débito oriundo de parcelamento efetuado com os benefícios desta Lei, desde que o parcelamento não esteja extinto, deve ser concedido o redutor:

I - de 95% (noventa e cinco por cento) para a multa e os juros e de 40% (quarenta por cento) para a atualização monetária, relativamente ao crédito tributário favorecido;

II - de 95% (noventa e cinco por cento) para o crédito tributário favorecido, decorrente exclusivamente de penalidade pecuniária, por descumprimento de obrigação acessória.

Art. 13. O vencimento das parcelas ocorre no dia 25 (vinte e cinco) de cada mês, excetuado o da primeira que deve ser paga na data da efetivação do pedido de parcelamento.

Art. 14. Tratando-se de débito em execução fiscal, com penhora ou arresto de bens efetivados nos autos, ou com outra garantia, nos termos do art. 9º da Lei federal nº 6.830, de 22 de setembro de 1980, a concessão do parcelamento fica condicionada à manutenção da garantia.

Art. 15. O sujeito passivo, cujo débito estiver ajuizado, deve pagar o correspondente à aplicação do percentual de 3% (três por cento) sobre o valor do crédito tributário favorecido, a título de honorário advocatício, juntamente com o pagamento à vista ou em tantas parcelas quantas forem as parcelas contratadas no parcelamento do crédito tributário correspondente.

Parágrafo único. Fica dispensada, na hipótese prevista no caput, a comprovação do pagamento de despesas processuais.

Art. 16. O parcelamento fica automaticamente extinto, situação em que o sujeito passivo perde, a partir da extinção, o direito aos benefícios autorizados nesta Lei, relativamente ao saldo devedor remanescente, se, após a assinatura do acordo de parcelamento e durante a sua vigência, ocorrer ausência do pagamento de 3 (três) parcelas sucessivas ou não, contadas a partir da 2ª (segunda).

Parágrafo único. Extinto o parcelamento, o pagamento efetuado deve ser utilizado para a extinção do crédito tributário de forma proporcional a cada um dos elementos que compõem o crédito.

Art. 17. O programa instituído por esta Lei deve ser coordenado e executado pela Secretaria da Fazenda, ficando o seu titular autorizado a baixar os atos necessários à sua plena execução.

Art. 18. A Lei nº 16.462, de 31 de dezembro de 2008, que altera a Lei nº 16.150/07, que trata da convalidação da utilização de benefício fiscal sem o cumprimento de condicionantes previstas na legislação tributária e sobre a extinção de crédito tributário; dispõe sobre o reconhecimento de utilização dos incentivos dos programas FOMENTAR e PRODUZIR e sobre renegociação de créditos tributários, passa a vigorar com as seguintes alterações:

“Art. 2º......................................................................................................................................

..................................................................................................................................................

II - em relação a qual não tenha sido efetuado o pagamento da parte não incentivada correspondente, desde que este seja feito até 20 de novembro de 2012, permitido o parcelamento em até 60 (sessenta) parcelas.

§ 1º...........................................................................................................................................

I - .............................................................................................................................................

a) a extinção dos créditos tributários constituídos até 31 de julho de 2012;

..................................................................................................................................................

II - a convalidação da utilização de benefício fiscal de que trata a Lei nº 16.846, de 28 de dezembro de 2009, sem o cumprimento da condição de adimplência relativa à parte não incentivada, exigida nos termos do item 2 da alínea “b” do inciso I do art. 3º da referida Lei, e a consequente extinção do crédito tributário decorrente dessa utilização.

....................................................................................................................................... ” (NR)

Art. 19. A Lei nº 16.846, de 28 de dezembro de 2009, que altera as

Leis nº 13.194/97 e nº 16.462/08,

que tratam de matéria tributária, e convalida a utilização de benefício fiscal

previsto na legislação tributária estadual na situação que especifica, passa a

vigorar com as seguintes alterações:

“Art. 3º .....................................................................................................................................

I - até 20 de novembro de 2012, seja:

....................................................................................................................................... ” (NR)

“Art. 3º-A Fica permitida a utilização extemporânea de benefício fiscal previsto na legislação tributária estadual, relativo às operações realizadas até 31 de dezembro de 2011, na situação em que o contribuinte não tenha utilizado tal benefício em razão do não cumprimento das condições referidas nos incisos III, V e VI do caput do art. 2º da Lei nº 16.150/07, desde que, até 20 de novembro de 2012:

..................................................................................................................................................

§ 3º A utilização do benefício fiscal de que trata o caput deste artigo deve ser registrado pelo contribuinte no livro Registro de Utilização de Documentos Fiscais e Termos de Ocorrências, ficando sujeito a futura convalidação, após a realização de auditoria específica que verificará a regularidade da fruição do benefício.

§ 4º Somente na hipótese de a operação não ter ensejado a transferência de crédito tributário a outro contribuinte, é possível a utilização extemporânea do benefício fiscal da redução da base de cálculo.

....................................................................................................................................... ” (NR)

Art. 20. A Lei nº 17.690, de 29 de junho de 2012, que autoriza o contribuinte a reparcelar o saldo devedor do Programa de Recuperação de Crédito da Fazenda Pública Estadual -RECUPERAR- proveniente de parcelamento extinto, passa a vigorar com a seguinte alteração:

“Art. 1º-A Na hipótese de pagamento à vista do remanescente de débito oriundo de parcelamento, extinto ou não, efetuado com os benefícios da Lei nº 17.252, de 19 de janeiro de 2011, deve ser concedido o redutor de 95% (noventa e cinco por cento) para a multa e os juros e de 40% (quarenta por cento) para a atualização monetária, desde que o pagamento seja realizado até o dia 20 do mês de dezembro de 2012.” (NR)

Art. 21. A Lei nº 17.758, de 16 de julho de 2012,

que altera as Leis nºs 16.462/08

e 16.846/09, que tratam de matéria tributária, concede novo prazo para o

contribuinte interessado apresentar requerimento de pedido de extinção de

crédito tributário na situação que especifica e convalida a utilização do

FOMENTAR nas operações e prazos que especifica, passa a vigorar com as

seguintes alterações:

“Art. 3º Podem ser apresentados até o dia 20 de dezembro de 2012, para efeito de extinção de crédito tributário na forma disciplinada nas Leis nºs 16.150/07 e 16.462/08, os requerimentos exigidos para esse fim:

I - na alínea “b” do inciso I do art. 4º da Lei nº 16.150/07;

....................................................................................................................................... ” (NR)

“Art. 4º .....................................................................................................................................

Parágrafo único. Ficam extintos os crédito tributários constituídos, até 31 de dezembro de 2011, em decorrência da não observância da condição estabelecida na alínea “a” do inciso I do art. 2º da Lei nº 13.844, de 1º de junho de 2001.” (NR)

Art. 22. Fica convalidada a utilização do programa FOMENTAR sobre saídas de produtos a título de bonificação, doação ou brinde, no período compreendido entre fevereiro de 2006 a janeiro de 2007, desde que o contribuinte possua contrato de mútuo firmado com o CD/FOMENTAR e implementado através de TARE, dispondo que a aplicação do FOMENTAR é “devido nas saídas de produtos resultantes do processo de industrialização”, sem restrição quanto à abrangência do benefício ou a qualquer tipo de operação.

Art. 23. Ficam revogados:

I - os §§ 1º e 2º do art. 3º-A da Lei nº 16.846, de 28 de dezembro de 2009;

II - o parágrafo único do art. 1º da Lei nº 17.690, de 29 de junho de 2012.

Art. 24. Esta Lei entra em vigor na data de sua publicação, surtindo efeitos, porém, quanto aos dispositivos:

I - art. 19, a partir de 21 de setembro de 2010;

II - art. 20, a partir de 29 de junho de 2012;

III - art. 21, a partir de 25 de julho de 2012.

PALÁCIO DO GOVERNO DO ESTADO DE GOIÁS, em Goiânia, 10 de outubro de 2012, 124º da República.

MARCONI FERREIRA PERILLO JÚNIOR

ANEXO I

ANEXO II

Exposição de Motivos nº 037 /12-GSF.

Goiânia, 11 de setembro de 2012.

Excelentíssimo Senhor

MARCONI FERREIRA PERILLO JÚNIOR

Governador do Estado de Goiás

Palácio das Esmeraldas

N E S T A

Excelentíssimo Senhor Governador,

Encaminho à apreciação de Vossa Excelência anteprojeto de lei que reproduz, em suas linhas gerais, o que dispõe a Lei nº 17.252, de 19 de janeiro de 2011, que institui o Programa de Recuperação de Créditos da Fazenda Pública -Recuperar-, motivo pelo qual sugiro que o programa atual, a ser implementado com a edição da lei decorrente deste anteprojeto, caso Vossa Excelência concorde com as argumentações por mim expendidas, tenha a denominação de Recuperar II. A reedição do programa apresentou-se como necessária porque há um considerável conjunto de contribuintes que não tiveram condições de usufruir os benefícios da legislação anterior, mas que agora as possuem, o que pode representar em um aporte de aproximadamente R$200.000.000,00 (duzentos milhões de reais) para os cofres públicos.

Naquela oportunidade manifestei-me da seguinte forma, relativamente a implantação do programa que previa “... a concessão de redução na multa, nos juros de mora e na atualização monetária no pagamento de crédito tributário aos contribuintes que quitarem à vista ou em parcelas os débitos relacionados ao Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação -ICMS-, ao Imposto sobre a Propriedade de Veículos Automotores -IPVA- e ao Imposto sobre a Transmissão Causa Mortis e Doação de Quaisquer Bens ou Direitos -ITCD-, cujo fato gerador ou prática de infração tenham ocorrido até o dia 31 de dezembro de 2010. No caso específico do ICMS, o benefício alcança inclusive o crédito tributário não constituído.” No presente anteprojeto sugiro que o programa abarque o fato gerador ou a prática da infração que tenha ocorrido até o dia 30 de junho de 2012.

Da mesma forma que o anterior, o “... anteprojeto favorece, também, o contribuinte na dispensa ou redução dos encargos do parcelamento, mediante a eliminação e redução dos juros e da atualização monetária incidentes sobre cada uma das parcelas em que for dividido o crédito tributário.

As reduções na multa, nos juros de mora e na atualização monetária, ora propostas, variam em função da forma de pagamento, sendo maiores para a quitação do crédito à vista, decrescendo à medida que o número de parcelas aumenta até a parcela de número 12 (doze). A partir da parcela número 13 (treze) a redução passa a ser constante.

Além dessas prerrogativas, a presente minuta sugere, ainda, que seja permitido ao contribuinte, como nas demais normas legais dessa natureza, que o pagamento da parte não litigiosa seja realizado com os benefícios ora previstos. Por outro lado, estão também previstos dispositivos nos quais estão delineadas as demais peculiaridades próprias para operacionalização das facilidades colocadas à disposição dos contribuintes.

Vale ressaltar que segundo pretensão da Administração Tributária o crédito tributário favorecido somente será liquidado, à vista ou em parcelas, com o pagamento em moeda corrente ou em cheque, nos termos da legislação tributária atual.

Na hipótese de débito ajuizado, deverá ser pago, a título de honorários advocatícios, o valor correspondente ao percentual de 3% (três por cento) sobre o valor do crédito favorecido, sendo dispensada a comprovação do pagamento de despesas processuais.”

A seguir, estão discriminados os dispositivos que contêm particularidades que devem ser observadas por aqueles que utilizarem as reduções previstas nos arts. 6º e 7º do anteprojeto ou que utilizarem os benefícios previstos no anteprojeto como um todo:

1. o art. 5º trata da data limite para a adesão ao programa, que é o dia 30 de novembro de 2012; deve ser observado que, se o sujeito passivo fizer a sua adesão até o dia 31 de outubro de 2012 e pagar o crédito tributário à vista, terá um desconto superior àquele previsto para a data limite de adesão, conforme dispõe o parágrafo único do art. 6º;

2. o art. 6º trata do escalonamento da redução da multa, dos juros de mora e da atualização monetária;

3. o art. 7º trata do crédito tributário decorrente exclusivamente de penalidade pecuniária, por descumprimento de obrigações acessórias, cujo percentual de redução é similar ao aplicado no art. 6º;

4. os arts. 8º e 9º tratam de matérias relacionadas com o parcelamento do crédito tributário, tais como, redução dos encargos a ele relativos, definindo o percentual de juros a ser aplicado em função do número de parcelas ou da eliminação desses encargos na hipótese do pagamento ser realizado em até quatro parcelas; e sobre o valor mínimo de cada parcela que deve ser de R$100,00 (cem reais) para o IPVA e de R$300,00 (trezentos reais) para o ICMS e o ITCD.

Relativamente ao impacto financeiro resultante da implementação deste anteprojeto de lei, esclareço que os ingressos de receitas decorrentes das reduções colocadas à disposição do contribuinte devem proporcionar significativo incremento no nível de arrecadação das receitas estaduais, havendo uma expectativa, conforme dito anteriormente, de aproximadamente R$200.000.000,00 (duzentos milhões de reais). Assim, essas medidas, à luz do que dispõe a Lei de Responsabilidade Fiscal, não afetarão as metas de resultados fiscais previstas na Lei Diretrizes Orçamentárias.

Sugiro, também, que sejam feitos os seguintes ajustes em leis que tratam de matéria pertinente ao do presente anteprojeto:

1. art. 18, para alterar a data prevista na alínea “a” do inciso I do § 1º do art. 2º da Lei nº 16.462, de 31 de dezembro de 2008, prevendo a extinção de créditos tributários constituídos até 31 de julho de 2012; deve ser observado que na redação original essa data era de 13 de janeiro de 2009, tendo sido alterada para 31 de dezembro de 2011 pela Lei nº 17.758, de 16 de julho de 2012;

2. art. 19, para alterar a redação do § 3º do art. 3º-A da Lei nº 16.846, de 28 de dezembro de 2009, e incluir nesse dispositivo o § 4º, com a seguinte finalidade:

2.1. a alteração do § 3º não traz inovação quanto a matéria tratada, decorrendo, na verdade, da revogação dos § 1º e 2º, destinada a reduzir as exigências burocráticas para a utilização extemporânea de benefício fiscal com o cumprimento das condicionantes anteriormente não cumpridas;

2.2. inclusão do § 4º para esclarecer que o benefício da redução da base de cálculo pode ser utilizado na operação que não gere crédito tributário para o destinatário da mercadoria, como, por exemplo, não contribuinte do ICMS ou empresa optante pelo Simples Nacional;

3. art. 20, para transformar o parágrafo único do art. 1º da Lei nº 17.690, de 29 de junho de 2012, em art. 1º-A, tendo em vista a necessidade de dar abrangência à matéria constante do referido parágrafo, uma vez que, permanecendo como dispositivo do art. 1º terá aplicação apenas, no caso de pagamento do saldo devedor remanescente, apenas na hipótese de parcelamento extinto, o que não constituiu o objetivo primordial quando da edição dessa lei; tanto é assim que me manifestei na Exposição de Motivos nº 13, de 20 de março de 2012, da seguinte maneira:

“Cumpre ressaltar que a lei em comento dilatou o prazo para pagamento à vista com desconto por exatamente 1 (um) ano, uma vez que o prazo original constante do art. 10, § 1º, inciso II, da Lei nº 17.252, de 19 de janeiro de 2011, concedia como termo final o último dia útil do mês de dezembro de 2011.

Portanto, o novo prazo para pagamento à vista do remanescente de débito oriundo de parcelamento efetuado com os benefícios da Lei nº 17.252, de 19 de janeiro de 2011, com redutor de 95% (noventa e cinco por cento) para a multa e os juros e de 40% (quarenta por cento) para a atualização monetária, vai até o último dia útil do mês de dezembro de 2012.”

Não havia, conforme pode ser observado no texto transcrito, a limitação de que o remanescente deveria ser de parcelamento extinto.

4. art. 21, para corrigir o disposto no inciso I do art. 3º, substituindo a alínea mencionada de alínea “a” para alínea “b”, e no art. 4º da Lei nº 17.758, de 16 de julho de 2012, com a inclusão do parágrafo único, tendo em vista que a referida lei não previa a extinção do crédito tributário, o que é feito com esta alteração.

Ante o exposto, estando Vossa Excelência de acordo com as razões expendidas, sugiro o envio de mensagem à Assembléia Legislativa do Estado de Goiás, tomando por base os termos da minuta em anexo, com a recomendação de urgência e preferência na apreciação da matéria.

Respeitosamente,

SIMÃO CIRINEU DIAS

Secretário da Fazenda