INSTRUÇÃO NORMATIVA Nº 598/03 - GSF, DE 16 DE ABRIL DE 2003.

(PUBLICADA NO DOE DE 29.05.03)

Este texto não substitui a norma publicada no Diário Oficial do Estado.

ALTERAÇÕES:

1. Instrução Normativa nº 607/03-GSF, de 27.05.03 (DOE de 09.06.03);

2. Instrução Normativa nº 615/03-GSF, de 08.07.03 (DOE de 23.07.03);

3. Instrução Normativa nº 623/03-GSF, de 28.08.03 (DOE de 08.09.03);

4. Instrução Normativa nº 627/03-GSF, de 01.10.03 (DOE de 13.10.03);

5. Instrução Normativa nº 734/05-GSF, de 25.07.05 (DOE de 29.07.05);

6. Instrução Normativa nº 775/06-GSF, de 27.01.06 (DOE de 31.01.06);

7. Instrução Normativa nº 793/06-GSF, de 09.05.06 (DOE de 12.05.06);

8. Instrução Normativa nº 846/07-GSF, de 08.03.07 (DOE de 13.03.07);

9. Instrução Normativa nº 851/07-GSF, de 28.05.07 (DOE de 30.05.07);

10. Instrução Normativa nº 857/07-GSF, de 03.07.07 (DOE de 06.07.07);

11. Instrução Normativa nº 891/08-GSF, de 12.02.08 (DOE de 20.02.08);

12. Instrução Normativa nº 908/08-GSF, de 16.07.08 (DOE de 21.07.08);

13. Instrução Normativa nº 940/09-GSF, de 11.03.09 (DOE de 20.03.09);

14. Instrução Normativa nº 961/09-GSF, de 16.09.09 (DOE de 21.09.09);

15. Instrução Normativa nº 1040/11-GSF, de 15.04.11 (DOE de 20.04.11);

16. Instrução Normativa nº 1130/12-GSF, de 22.11.12 (DOE de 26.11.12);

17. Instrução Normativa nº 1138/12-GSF, de 13.12.12 (DOE de 17.12.12);

18. Instrução Normativa nº 1171/13-GSF, de 05.11.13 (DOE de 07.11.13);

19. Instrução Normativa nº 1288/16-GSF, de 11.08.16 (DOE de 15.08.16);

20. Instrução Normativa nº 1.368/17-GSF, de 14.11.17 (DOE de 16.11.17);

21. Instrução Normativa nº 1.430/19-GSF, de 21.03.19 (DOE de 22.03.19);

22. Instrução Normativa nº 1.599/25-GSE, de 03.01.25 (DOE de 06.01.25).

NOTAS:

1. Vide as Instruções Normativas nºs 119/07-SGAF, 067/16-SRE e 1.298/16-GSF

2. Texto atualizado, consolidado e anotado.

Relaciona produtos com a saída interestadual e respectiva prestação de serviço sujeitas ao pagamento antecipado do ICMS.

O SECRETÁRIO DA FAZENDA DO ESTADO DE GOIÁS, no uso de suas atribuições, tendo em vista o disposto no inciso V do art. 76 do Decreto nº 4.852, de 29 de dezembro de 1997, Regulamento do Código Tributário do Estado de Goiás - RCTE -, resolve baixar a seguinte

INSTRUÇÃO NORMATIVA:

Art. 1º Na operação interestadual e respectiva prestação de serviço de transporte com os produtos a seguir enumerados, o ICMS correspondente deve ser pago antecipadamente, na forma prevista no inciso V do art. 76 do Decreto nº 4.852 de 29 de dezembro de 1997 - RCTE -:

I - algodão em caroço e em pluma e caroço de algodão;

II - feijão;

III - milheto;

IV - milho;

V - soja;

VI - sorgo;

VII - couro

wet-blue;

NOTA: Redação com vigência de 01.05.03 a 29.02.08.

CONFERIDA NOVA REDAÇÃO AO INCISO VII DO ART. 1º PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 891/08-GSF, DE 12.02.08 - VIGÊNCIA: 01.03.08.

VII - couro em estado fresco, salmourado ou salgado e wet-blue;

VIII - queijo e requeijão;

IX - gado bovino e bufalino;

X - semente de capim; (Redação acrescida pela Instrução Normativa nº 775/06-GSF - Vigência: 31.01.06)

XI - café cru, em coco ou em grão; (Redação acrescida pela Instrução Normativa nº 1.368/17-GSF - Vigência: 16.11.17)

acrescido o inciso xii ao art. 1º pelo art. 1º da instrução normativa nº 1.430/19-gsf - vigência 22.03.19

XII - produto gorduroso não comestível de origem animal.

§ 1º O comprovante do pagamento do imposto deve acompanhar o documento fiscal próprio, para validar a cobertura fiscal do produto no transporte.

§ 2º Não se inclui na exigência estabelecida neste artigo, a saída de semente dos produtos acima relacionados, certificada ou fiscalizada, destinada à semeadura, bem como a respectiva prestação de serviço de transporte.

NOTA: Redação com vigência de 01.05.03 a 28.07.05.

CONFERIDA NOVA REDAÇÃO AO § 2º DO ART. 1º PELO ART. 1º DA IN Nº 734/05-GSF, DE 25.07.05 - VIGÊNCIA: 29.07.05.

§ 2º Não se inclui na exigência estabelecida neste artigo, a saída de semente dos produtos acima relacionados, genética, básica, certificada de primeira geração - C1, certificada de segunda geração - C2, não certificada de primeira geração - S1, não certificada de segunda geração - S2, destinadas à semeadura, desde que produzidas sob controle de entidades certificadoras ou fiscalizadoras, bem como as importadas, atendidas as disposições da Lei nº 10.711, de 05 de agosto de 2003, regulamentada pelo Decreto nº 5.153, de 23 de julho de 2004, e as exigências estabelecidas pelos órgãos do Ministério da Agricultura, Pecuária e Abastecimento ou por outros órgãos e entidades da Administração Federal, dos Estados e do Distrito Federal, que mantiverem convênio com aquele Ministério, bem como a respectiva prestação de serviço de transporte."

NOTA: Redação com vigência de 29.07.05 a 30.01.06.

CONFERIDA NOVA REDAÇÃO AO § 2º DO ART 1º PELO ART 1º DA INSTRUÇÃO NORMATIVA Nº 775/06-GSF, DE 27.01.06 – VIGÊNCIA: 31.01.06.

§ 2º Exceto para a operação e prestação com semente de capim, não se inclui na exigência estabelecida neste artigo, a saída de semente dos produtos acima relacionados, genética, básica, certificada de primeira geração - C1, certificada de segunda geração - C2, não certificada de primeira geração - S1, não certificada de segunda geração - S2, destinadas à semeadura, desde que produzidas sob controle de entidades certificadoras ou fiscalizadoras, bem como as importadas, atendidas as disposições da Lei nº 10.711, de 05 de agosto de 2003, regulamentada pelo Decreto nº 5.153, de 23 de julho de 2004, e as exigências estabelecidas pelos órgãos do Ministério da Agricultura, Pecuária e Abastecimento ou por outros órgãos e entidades da Administração Federal, dos Estados e do Distrito Federal, que mantiverem convênio com aquele Ministério, bem como a respectiva prestação de serviço de transporte.

§ 3º A exigência prevista neste artigo não se aplica à saída dos produtos ou à prestação de serviço de transporte, a ser efetivada:

NOTA: Redação com vigência de 01.05.03 a 30.04.07.

I - por empresa:

a) beneficiária de Termo de Acordo de Regime Especial - TARE - que determine forma diversa de pagamento do tributo;

NOTA: Redação sem vigência em função da alteração retroagir a 01.05.03.

CONFERIDA NOVA REDAÇÃO À ALÍNEA "A" DO INCISO I DO § 3º DO ART. 1º PELO ART. 1º DA IN Nº 607/03-GSF, DE 27.05.03 - VIGÊNCIA: 01.05.03.

I - por contribuinte:

a) que tenha celebrado Termo de Acordo de Regime Especial - TARE:

1. para fruição de benefícios dos programas FOMENTAR, PRODUZIR e seus subprogramas e crédito especial para investimento;

2. para concessão de prazo de pagamento do ICMS diferente daqueles previstos em instrução normativa que trata do calendário fiscal;

b) que obtiver Termo de Credenciamento junto à Delegacia Regional de Fiscalização - DRF - de sua circunscrição, dispensando o pagamento antecipado;

II - pela Companhia Nacional de Abastecimento - CONAB.

NOTA: Redação com vigência de 01.05.03 a 30.04.07.

conferida NOVA REDAÇÃO AO § 3º DO ART. 1º PELO ART. 1º DA IN Nº 846/07-GSF, DE 08.03.07 - VIGÊNCIA: 01.05.07.

§ 3º A exigência prevista neste artigo não se aplica:

I - à operação e à prestação de serviço de transporte realizadas:

a) por contribuinte que tenha celebrado Termo de Acordo de Regime Especial - TARE:

1. para fruição de benefícios dos programas FOMENTAR, PRODUZIR e seus subprogramas e crédito especial para investimento;

2. para concessão de prazo de pagamento do ICMS diferente daqueles previstos nesta instrução e em instrução normativa que trata do calendário fiscal;

b) pela Companhia Nacional de Abastecimento - CONAB;

ACRESCIDA A ALÍNEA “C” AO INCISO I DO § 3º DO ART. 1º PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 1.599/25-gse, DE 03.01.25 - VIGÊNCIA: 06.01.25.

c) por contribuinte com Termo de Enquadramento expedido para fruição de benefícios do programa PROGOIÁS;

II - ao contribuinte que obtiver Termo de Credenciamento junto à Delegacia Regional de Fiscalização - DRF - de sua circunscrição, dispensando do pagamento antecipado, vedada a dispensa para o ICMS relativo à prestação de serviço de transporte; (Redação original - Vigência: 01.05.07 a 05.07.07)

II - ao contribuinte que obtiver Termo de Credenciamento junto à Superintendência de Gestão da Ação Fiscal - SGAF - dispensando do pagamento antecipado, observados os critérios previamente estabelecidos em ato do titular dessa Superintendência; (Redação conferida pela Instrução Normativa nº 857/07 - Vigência: 06.07.07 a 15.11.17)

II - ao contribuinte que obtiver Termo de Credenciamento dispensando do

pagamento antecipado, conforme disposto em ato do Superintendente Executivo da

Receita Estadual; (Redação conferida pela Instrução Normativa nº 1.368/17 - Vigência: 16.11.17)

NOTAS:

1. A Instrução Normativa nº 615/03, de 08.07.03, com vigência a partir de 01.05.03, dispõe em seu art. 2º que os Termos de Credenciamento para dispensa de pagamento antecipado de ICMS, em vigor em 30 de abril de 2003, sem prejuízo da revogação de acordo com a conveniência e oportunidade para a administração tributária, vigoram até:

a) a data neles prevista, em relação aos Termos de Credenciamento que contenham expressamente prazo final de vigência;

b) 31 de agosto de 2003, em relação aos Termos de Credenciamento omissos quanto ao prazo final de vigência.”

2. A Instrução de Serviço nº 04/06-SGAF, de 08.08.06, com vigência até 21.09.07 estabelecia critérios para a uniformização de procedimentos na apreciação e concessão de Termo de Credenciamento previsto nesta Normativa;

3. A Instrução Normativa nº 119/07-SGAF, disciplina a concessão de Termo de Credenciamento previsto neste artigo.

4. Por força do art. 2º da Instrução Normativa nº 1.040/11-GSF, de 15.04.11, com vigência a partir de 20.04.11, os Termos de Credenciamento concedidos ao prestador de serviço de transporte que não emita Conhecimento de Transporte Eletrônico - CT-e, cuja data final de vigência seja indeterminada ou ultrapasse o dia 31 de maio de 2011, ficam revogados a partir do dia 1º de junho de 2011.

5. A Instrução Normativa nº 67/16-SRE dispõe sobre o Termo de Credenciamento previsto nesta instrução e atribui ao Delegado Regional de Fiscalização da circunscrição do contribuinte, a competência para a celebração do Termo de Credenciamento.

III - à prestação de serviço de transporte realizada por estabelecimento transportador filial da empresa remetente.

ACRESCIDO O INCISO IV AO § 3º DO ART. 1º PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 857/07, DE 03.07.07 - VIGÊNCIA: 06.07.07.

IV - ao contribuinte enquadrado no Simples Nacional, nos termos da Lei Complementar nº 123/06, exceto com relação às situações em que o contribuinte seja o substituto tributário.

ACRESCIDO O § 3º-a AO ART. 1º PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 857/07, DE 03.07.07 - VIGÊNCIA: 06.07.07.

§ 3º-A O disposto no item 2 da alínea “a” do inciso I do § 3º aplica-se também para o substituto tributário.

§ 3º-B O disposto no § 3º, exceto quanto ao inciso IV, não se aplica à operação com couro em estado fresco, salmourado ou salgado e wet-blue. (Redação acrescida pela Instrução Normativa nº 1.130/12-GSF - Redação sem vigência em função da alteração retroagir seus efeitos a 26.11.12)

§ 3º-B O disposto no § 3º, exceto quanto ao inciso IV, não se aplica à operação com couro em estado fresco, salmourado ou salgado. (Redação conferida pela Instrução Normativa nº 1.138/12-GSF - vigência: 26.11.12 a 26.07.16)

§ 3º B Revogado. (Redação revogada pela Instrução Normativa nº 1.288/16-GSF - vigência: 27.07.16)

§ 4º É obrigatória a menção do número do TARE ou do Termo de Credenciamento no documento fiscal respectivo.

NOTA: Redação com vigência de 01.05.03 a 05.01.25.

CONFERIDA NOVA REDAÇÃO AO § 4º DO ART. 1º PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 1.599/25-gse, DE 03.01.25 - VIGÊNCIA: 06.01.25.

§ 4º É obrigatória a menção do número do TARE, do Termo de Credenciamento ou do Termo de Enquadramento no documento fiscal respectivo.

ACRESCIDO O § 5º AO ART. 1º PELO ART. 1º DA IN Nº 623/03-GSF, DE 28.08.03 - VIGÊNCIA: 08.09.03.

§ 5º A exigência de pagamento antecipado do ICMS, prevista no caput deste artigo, aplica-se, também ao serviço de transporte de:

I - açúcar e álcool, por ocasião da saída da usina;

II - calcário.

NOTA: Redação com vigência de 01.05.03 a 30.01.06.

CONFERIDA NOVA REDAÇÃO AO INCISO II § 5º DO ART 1º PELO ART 1º DA INSTRUÇÃO NORMATIVA Nº 775/06-GSF, DE 27.01.06 – VIGÊNCIA: 31.01.06.

II - calcário e gesso (fosfogesso e sulfato de cálcio) quando destinados à utilização como corretivo de acidez ou como condicionador de solo, respectivamente;

ACRESCIDO O INCISO III AO § 5º DO ART 1º PELO ART 1º DA INSTRUÇÃO NORMATIVA Nº 775/06-GSF, DE 27.01.06 – VIGÊNCIA: 31.01.06.

III - óleo de soja;

ACRESCIDO O INCISO IV AO § 5º DO ART 1º PELO ART 1º DA INSTRUÇÃO NORMATIVA Nº 775/06-GSF, DE 27.01.06 – VIGÊNCIA: 31.01.06.

IV - farelos, tortas, farinhas e outros resíduos industriais, de origem vegetal ou animal.

V - carga que corresponda a uma das seguintes situações:

NOTA: Redação com vigência de 01.05.07 a 20.09.09.

a) existência de um único conhecimento de transporte;

b) existência de um único destinatário;

c) existência de um único produto;

d) não tenha sido emitido o respectivo Manifesto de Carga, modelo 25;

NOTA: Redação com vigência de 01.05.03 a 31.05.07.

REVOGADA A ALÍNEA “D” DO INCISO V DO § 5º DO ART 1º PELO ART 2º DA INSTRUÇÃO NORMATIVA Nº 851/07-GSF, DE 28.05.07 – VIGÊNCIA: 01.06.07.

d) revogada;

NOTA: Redação com vigência de 01.06.07 a 20.09.09.

e) transporte de produtos à granel.

CONFERIDA NOVA REDAÇÃO AO INCISO V DO § 5º DO ART. 1º PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 961/09-GSF, DE 16.09.09 - VIGÊNCIA: 21.09.09.

V - carga que corresponda a transporte de produto a granel.

ACRESCIDO O § 6º AO ART. 1º PELO ART. 1º DA INSTRUÇÃO NORMATIVA Nº 1.040, de 15.04.11 - VIGÊNCIA: 20.04.11.

§ 6º O prestador de serviço de transporte interestadual e intermunicipal para obter o Termo de Credenciamento referido no inciso II do § 3º deve estar autorizado pela Secretaria da Fazenda a emitir Conhecimento de Transporte Eletrônico - CT-e-, nos termos do art. 213-I do Decreto nº 4.852/97, Regulamento do Código Tributário do Estado de Goiás - RCTE -.

Art. 2º É permitido ao contribuinte que mantenha escrituração fiscal utilizar seu saldo credor para substituir o documento de arrecadação exigido em cada remessa do produto ou prestação de serviço, hipótese em que deve utilizar o Demonstrativo da Existência de Saldo Credor do ICMS - DESI -, conforme modelo anexo a esta instrução. (Redação original - vigência: 01.05.03 a 29.02.08)

Art. 2º É permitido ao contribuinte que mantenha escrituração fiscal, exceto em relação à operação com couro em estado fresco, salmourado ou salgado, utilizar seu saldo credor para substituir o documento de arrecadação exigido em cada remessa do produto ou prestação de serviço, hipótese em que deve utilizar o Demonstrativo da Existência de Saldo Credor do ICMS - DESI -, conforme modelo anexo a esta instrução. (Redação conferida pela Instrução Normativa nº 891/08-GSF - vigência: 01.03.08 a 20.07.08)

Art. 2º É permitido ao contribuinte que mantenha escrituração fiscal, exceto em relação à operação com couro em estado fresco, salmourado ou salgado, utilizar seu saldo credor para substituir o documento de arrecadação exigido em cada remessa do produto ou prestação de serviço, hipótese em que deve utilizar o Demonstrativo da Existência de Saldo Credor do ICMS - DESI -, conforme modelo constante do Anexo I desta instrução. (Redação conferida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

Nota: Vide Instrução de Serviço nº 006/08-SAT.

§ 1º. O DESI deve conter o visto do servidor do órgão fazendário em cuja circunscrição localizar o estabelecimento do contribuinte remetente, onde deve ser apresentado o seu livro Registro de Apuração do ICMS, para demonstrar o valor do saldo apurado no período imediatamente anterior à saída. (Renumerado o parágrafo único para § 1º pela Instrução Normativa nº 627/03-GSF - vigência: 13.10.03 a 20.07.08.)

§ 1º O contribuinte deve apresentar ao órgão fazendário em cuja circunscrição localizar seu estabelecimento, os livros e documentos fiscais exigidos para demonstrar o valor do saldo apurado no período imediatamente anterior à saída. (Redação conferida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

§ 2º O disposto no caput deste artigo não se aplica à saída de couro wet-blue. (Redação acrescida pela Instrução Normativa nº 627/03-GSF - vigência: 13.10.03 a 11.05.06.)

§ 2º Revogado. (Redação acrescida pela Instrução Normativa nº 793/06-GSF - vigência: 12.05.06 a 26.07.16.)

§ 3º Para aproveitamento de créditos oriundos de entradas ocorridas no mês fluente, o contribuinte deve apresentar a Declaração de Entradas e Saídas de Notas Fiscais, conforme modelo constante do Anexo II desta instrução. (Redação acrescida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

§ 4º O DESI deve ser preenchido em 2 (vias) que, após serem numeradas e vistadas pela repartição fiscal, devem ter a seguinte destinação: (Redação acrescida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

I - a 1ª (primeira) via deve ser retida pelo órgão fazendário responsável pelo visto, devendo ser encaminhada para a delegacia fiscal da sua circunscrição; (Redação acrescida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

II - a 2ª (segunda) via deve ser arquivada no estabelecimento emitente, para exibição ao fisco. (Redação acrescida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

§ 5º O Extrato do DESI, emitido pelo Sistema Informatizado da Secretaria da Fazenda, conforme modelo constante do Anexo III desta instrução, é o documento hábil para substituir o documento de arrecadação referido no caput deste artigo, devendo acompanhar a mercadoria no seu trânsito e ser entregue, pelo transportador, ao destinatário. (Redação acrescida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

§ 6º Fica dispensada a emissão do Extrato do DESI, na hipótese em que as informações referentes à dedução do ICMS do saldo credor do contribuinte e o número do DESI constem do campo "informações" da Nota Fiscal Eletrônica emitida por intermédio de órgão fazendário. (Redação acrescida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

Art. 2º Revogado. (Redação revogada pela Instrução Normativa nº 1.288/16-GSF - vigência: 27.07.16)

Art. 3º O produtor ou extrator que promover a saída interestadual com emissão de documento por intermédio de órgão fazendário pode, de acordo com as normas estabelecidas em ato do Secretário da Fazenda, subtrair o crédito presumido do débito correspondente a essa saída.

NOTA: Redação com vigência de 01.05.03 a 31.05.07.

CONFERIDA NOVA REDAÇÃO AO ART. 3º PELO ART 1º DA INSTRUÇÃO NORMATIVA Nº 851/07-GSF, DE 28.05.07 – VIGÊNCIA: 01.06.07.

I - do crédito presumido utilizado:

a) pelo produtor agropecuário ou pelo extrator de substância mineral ou fóssil, nos percentuais estabelecidos no art. 14 da Instrução Normativa nº 673/04-GSF, de 2 de julho de 2004;

b) pelo prestador de serviço de transporte interestadual e intermunicipal de carga, excetuado o de transporte aéreo, no percentual de 20% (vinte por cento), nos termos do inciso I do art. 64 do RCTE;

II - do crédito outorgado na operação

interestadual com mercadoria constante desta instrução, nos termos do Anexo IX do RCTE. (Redação conferida

pela Instrução Normativa nº

1171/13-GSF - vigência: 07.11.13)

NOTA: Relativamente pagamento do ICMS antecipado na operação interestadual com milho, realizada no período de 28.08.13 até 07.11.13, vide a IN 1171/13-GSF

Parágrafo único. Devem, obrigatoriamente, constar do campo OBSERVAÇÕES do DARE as seguintes expressões, para a hipótese prevista:

I - na alínea “a” do inciso I do caput, “Utilizado crédito presumido de ____% (________________) sobre o débito de ICMS de R$________ (___________________), destacado na nota fiscal, conforme art. 3º da IN nº 598/03-GSF”;

II - na alínea “b” do inciso I do caput, “Utilizado crédito presumido de 20% (vinte por cento) sobre o débito de ICMS de R$________ (___________________) destacado no CTRC, conforme art. 3º da IN nº 598/03-GSF”;

III - no inciso II do caput, “Utilizado crédito outorgado de ICMS de 9% (nove por cento) sobre a base de cálculo de R$________ (___________________), conforme art. 3º da IN nº 598/03-GSF”. (Redação original - vigência: 01.05.03 a 15.11.17)

III - no inciso II do caput, “Utilizado crédito outorgado de ICMS de ____% (_____________________) sobre a base de cálculo de R$___________ (___________________), conforme art. 3º da IN nº 598/03-GSF”. (Redação conferida pela Instrução Normativa nº 1.368/17 - Vigência: 16.11.17)

Art. 4º O Superintendente de Administração Tributária pode expedir normas complementares necessárias à implementação desta instrução.

NOTA: Redação com vigência de 01.05.03 a 12.03.07.

CONFERIDA NOVA REDAÇÃO AO ART. 4º PELO ART 1º DA INSTRUÇÃO NORMATIVA Nº 846/07-GSF, DE 08.03.07 – VIGÊNCIA: 13.03.07.

NOTA:

Por força do art. 2º da IN nº 846/07-GSF, de 08/03.07, com vigência a partir de 13.03.07, ficam convalidados os atos praticados de acordo com este artigo, a partir de 01.05.03.

Art. 5º Esta instrução entra em vigor na data de sua publicação, produzindo efeito a partir de 1º de maio de 2003, ficando a partir desta data revogada a IN nº 373/99-GSF, de 21 de maio de 1999.

GABINETE DO SECRETÁRIO DA FAZENDA DO ESTADO DE GOIÁS, em Goiânia, aos 16 dias do mês de abril de 2003.

GIUSEPPE VECCI

Secretário da Fazenda

NOTA: Redação com vigência de 01.05.03 a 20.07.08.

DEMONSTRATIVO DA EXISTÊNCIA DE SALDO CREDOR DO ICMS -

DESI

(Apêndice II do Anexo XII do RCTE)

ANEXO I (Redação renumerada pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

DEMONSTRATIVO DA EXISTÊNCIA DE SALDO CREDOR DO ICMS - DESI

(art. 76, V, “c” RCTE e art. 2º IN

Nº 598/2003-GSF)

ESTADO DE GOIÁS

SECRETARIA DE ESTADO DA

FAZENDA SUPERINTENDÊNCIA DE ADMINISTRAÇÃO

TRIBUTÁRIA

|

||||||||||

|

DEMONSTRATIVO

DA EXISTÊNCIA DE SALDO CREDOR DO ICMS – DESI Nº_____ |

||||||||||

|

RAZÃO SOCIAL |

||||||||||

|

ENDEREÇO |

||||||||||

|

BAIRRO |

MUNICÍPIO |

|||||||||

|

CCE/GO |

CGC/MF |

|||||||||

|

Nos termos do art. 76, inciso V, “c” do Regulamento do Código

Tributário do Estado de Goiás e art. 2º da Instrução Normativa Nº

598/2003-GSF, o contribuinte acima identificado apresenta, nesta data, o

Demonstrativo da Existência de Saldo Credor do ICMS, em substituição, total

ou parcial, ao documento de arrecadação na saída interestadual das

mercadorias constantes da(s) nota(s) fiscal(is) relacionadas a seguir: |

||||||||||

|

NOTA

FISCAL |

SÉRIE |

DATA |

BASE

DE CÁLCULO R$ |

ICMS R$ |

||||||

|

|

|

|

|

|

||||||

|

|

|

|

|

|

||||||

|

|

|

|

|

|

||||||

|

|

|

|

|

|

||||||

|

|

|

|

|

|

||||||

APURAÇÃO DO ICMS

|

||||||||||

|

DISCRIMINAÇÃO |

DÉBITO |

CRÉDITO |

SALDO |

D/C |

||||||

|

1 - Saldo anterior em

___/___/_____ |

|

|

|

|

||||||

|

2 - Entradas do período |

|

|

|

|

||||||

|

3 - Outros créditos |

|

|

|

|

||||||

|

4 - Saídas do período |

|

|

|

|

||||||

|

5 - Outros débitos |

|

|

|

|

||||||

|

6 - Nota(s) Fiscal(is) relacionada(s) |

|

|

|

|

||||||

|

LEGENDA 1

- corresponde ao saldo apurado no livro

Registro de Apuração do ICMS no período imediatamente anterior ao da

apresentação deste demonstrativo; 2 - considerar até a

última nota fiscal de entrada efetivamente recebida até a data desta

apuração; 3 - soma dos demais

créditos compensáveis no período até o momento desta apuração; 4 - considerar até a

última nota fiscal de saída anterior a(s) utilizada(s) neste demonstrativo; 5 - soma dos demais

débitos fiscais do período até o momento desta apuração; 6 - corresponde a(s)

nota(s) fiscal(is) relacionada(s) neste demonstrativo. NOTA O saldo final apurado, se devedor, obriga o

contribuinte à apresentação do DARE 2.1, com

o pagamento do seu valor, o qual tem que

acompanhar o DESI juntamente com a(s) nota(s) fiscal(is) para o transporte

das mercadorias, bem como para atribuição de crédito ao destinatário. |

||||||||||

DECLARAÇÃO DO CONTRIBUINTE

|

VISTO DA REPARTIÇÃO |

|||||||||

|

Declaro que as

informações apresentadas neste demonstrativo, são a expressão da verdade. ___________________________,

_____/_____/______ _____________________________________________ Assinatura do Responsável |

|

|||||||||

ANEXO I (Redação revogada pela Instrução Normativa nº 1.288/16-GSF - vigência: 27.07.16)

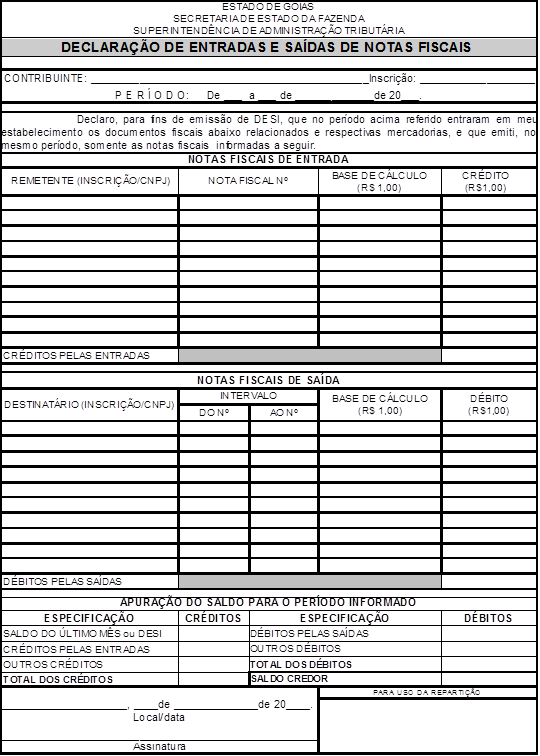

ANEXO II (Redação acrescida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

DECLARAÇÃO DE ENTRADA E SAÍDA DE NOTAS FISCAIS

(IN Nº

598/93-GSF)

ANEXO II (Redação revogada pela Instrução Normativa nº 1.288/16-GSF - vigência: 27.07.16)

ANEXO III (Redação acrescida pela Instrução Normativa nº 908/08-GSF - vigência: 21.07.08 a 26.07.16)

EXTRATO DO DEMONSTRATIVO DA

EXISTÊNCIA DE SALDO CREDOR DO ICMS – DESI

(IN Nº

598/93-GSF)

ESTADO DE GOIÁS

SECRETARIA DA FAZENDA SUPERINTENDÊNCIA DE ADMINISTRAÇÃO

TRIBUTÁRIA

|

||||||

|

DEMONSTRATIVO DA

EXISTÊNCIA DE SALDO CREDOR DO ICMS – DESI

Nº____ |

||||||

|

NOME/RAZÃO SOCIAL |

||||||

|

ENDEREÇO |

||||||

|

BAIRRO |

MUNICÍPIO |

|||||

|

CCE/GO |

CPF/CGC/MF |

|||||

|

Nos termos das alíneas “b” e “c”, inciso V, art. 76

do Regulamento do Código Tributário do Estado de Goiás e art. 2º da Instrução

Normativa 598/03-GSF, o contribuinte acima identificado apresenta, nesta

data, o Demonstrativo da Existência de Saldo Credor do ICMS, em substituição,

total ou parcial, ao documento de arrecadação na saída interestadual das

mercadorias constantes da(s) nota(s) fiscal(is) relacionadas a seguir: |

||||||

|

NOTA FISCAL |

SÉRIE |

DATA |

BASE DE CÁLCULO R$ |

ICMS R$ |

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

|

|

|

|

|

||

|

SOMA DO ICMS DAS NOTAS

RELACIONADAS (DÉBITO) |

|

|||||

|

VALOR UTILIZADO DO SALDO

CREDOR (COMPENSAÇÃO) |

|

|||||

|

VALOR DO PAGAMENTO

ANTECIPADO (DARE COMPLEMENTAR) |

|

|||||

|

|

CARIMBO DA REPARTIÇÃO |

|||||

|

_________________________,

_____/_____/______ ____________________________________________ (Nome-MB-Assinatura do

Servidor |

|

|||||

ANEXO III (Redação revogada pela Instrução Normativa nº 1.288/16-GSF - vigência: 27.07.16)